配当金生活におすすめのインフラファンドを徹底比較(2024年)

インフラファンドへの投資に興味はないでしょうか?

本ブログでは配当金生活との相性がよいインフラファンドについて、毎年各銘柄の最新情報をご紹介しています。

本記事では2024年1月時点のインフラファンド市場をアップデートするとともに、配当金生活におすすめなインフラファンドをご紹介していきます。

インフラファンドとは?

インフラファンドとは、投資家から集めた資金を再生可能エネルギー発電施設、道路、空港などのインフラに投資し、そこから生まれた収益を投資家へ分配するファンドです。

インフラファンドとは、投資家から集めた資金を再生可能エネルギー発電施設、道路、空港などのインフラに投資し、そこから生まれた収益を投資家へ分配するファンドです。

インフラファンドに似たスキームにREIT(Real Estate Investment Trust)があります。こちらは投資対象が不動産で、賃貸収入などを投資家へ分配する仕組みになっています。

日本で上場するインフラファンドは基本的に太陽光発電事業へ投資する商品です。

インフラファンドへ投資するメリット

インフラファンドへ投資するメリットの1つが高い分配金利回りです。

日本で上場するインフラファンドからは6~7%近い分配金を受け取ることが可能です。

株式であれば3~4%以上の配当利回りがあれば高配当株と言われますので、インフラファンドの分配利回りがいかに高いかをご理解いただけると思います。

また、インフラファンドは不況に強いという特徴があります。

これは再生可能エネルギーである太陽光発電に固定買取制度があることが影響しています。国によって一定期間、一定価格で電力を買い取ってもらえるので安定した収益が期待できます。

インフラファンドへ投資するデメリット

一方で、インフラファンドへの投資にもデメリットはあります。

その一つが固定買取制度が期限付きである点です。固定買取制度が終了してしまえば大幅に収益が下がる可能性があります。

また、日本のインフラファンドの市場は小さく、投資市場が未成熟である点も懸念点の1つです。いくつかの銘柄はすでに上場廃止になっています。

2024年時点のインフラファンドを徹底比較

2024年1月時点で日本に上場するインフラファンドはたった5つしかありません。

| 銘柄 | 時価総額 |

|---|---|

| いちごグリーンインフラ投資法人 | 7,496百万円 |

| カナディアン・ソーラー・インフラ投資法人 | 51,139百万円 |

| 東京インフラ・エネルギー投資法人 | 15,470百万円 |

| エネクス・インフラ投資法人 | 47,621百万円 |

| ジャパン・インフラファンド投資法人 | 37,465百万円 |

注:時価総額は2024年1月23日時点の情報を基に作成

下表にこれら5銘柄の現在の株価と配当利回りを示します。

| 銘柄 | 株価 | 分配金 | 利回り |

|---|---|---|---|

| いちごグリーンインフラ投資法人 | 71,000円 | 4,095円 | 約5.8% |

| カナディアン・ソーラー・インフラ投資法人 | 111,900円 | 7,500円 | 約6.7% |

| 東京インフラ・エネルギー投資法人 | 86,700円 | 5,808円 | 約6.7% |

| エネクス・インフラ投資法人 | 84,900円 | 6,000円 | 約7.1% |

| ジャパン・インフラファンド投資法人 | 85,600円 | 5,990円 | 約7.0% |

注:株価は2023年12月末時点。分配金利回りは直近1年分の分配金より算出。

いちごグリーンインフラ投資法人は6%程度の利回り、その他は7%程度とかなり高い分配金利回りです。なお、各銘柄の分配金利回りは昨年より若干高くなっています。

以下では各銘柄の詳細についてご紹介していきます。

1. いちごグリーンインフラ投資法人

「いちごグリーンインフラ投資法人」は2016年12月に上場したファンドです。5つのインフラファンドの中でも最も歴史のあるファンドです。

一方、時価総額は約75億円と5銘柄の中で最も低いです。また、1年前の時価総額と比較しても約2%増とほとんど増えていません。

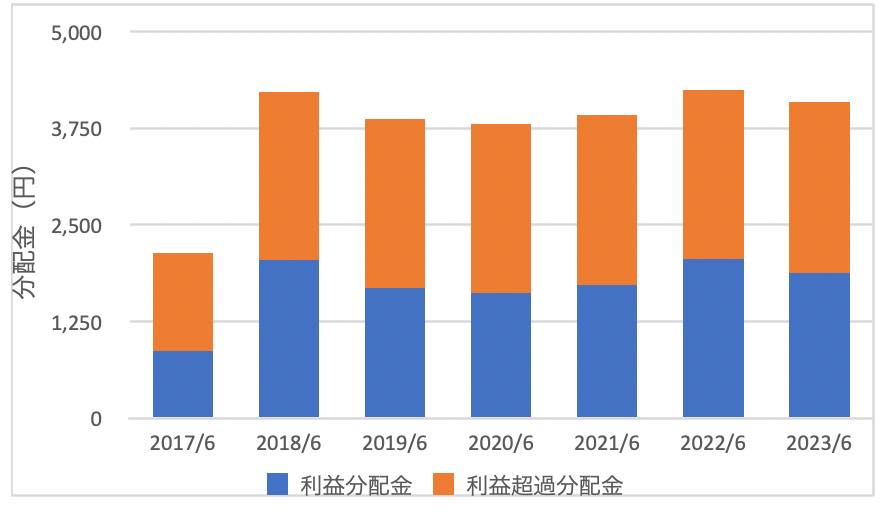

上場してから現在までの分配金推移を下図に示します。

オレンジ色の利益超過分配金の割合が高いのが特徴です。どの年も半分以上は利益超過分配金です。

オレンジ色の利益超過分配金の割合が高いのが特徴です。どの年も半分以上は利益超過分配金です。

物件数は昨年と変わらず15物件です。地域別の発電量の割合としては北海道と沖縄が30%ずつと高くなっています。

2. カナディアン・ソーラー・インフラ投資法人

「カナディアン・ソーラー・インフラ投資法人」は2017年10月に上場したファンドで、いちごグリーンインフラ投資法人の次に古いインフラファンドです。

時価総額は500億円を超えており、5銘柄の中で最も大きい銘柄です。

なお、カナディアン・ソーラー・インフラグループは世界中で太陽光発電に関わる事業を展開しており、自社グループでパネルの製造などもしている点が強みです。

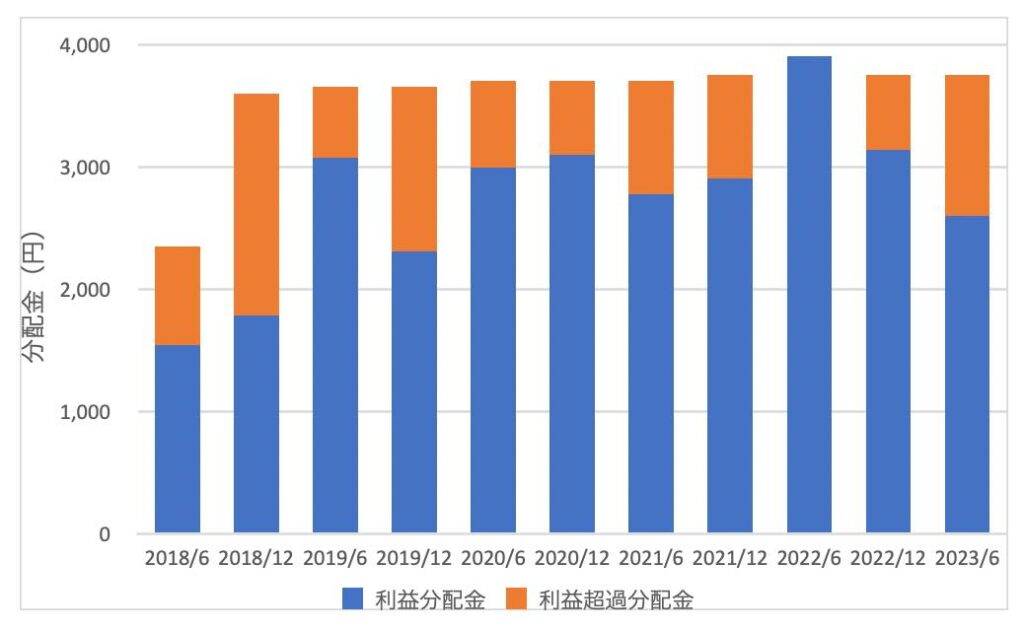

過去の分配金推移は下図の通りです。

「カナディアン・ソーラー・インフラ投資法人」は大半が利益分配金となっています。

「カナディアン・ソーラー・インフラ投資法人」は大半が利益分配金となっています。

物件数は最近公募増資したこともあり、昨年から6物件ほど増えて31物件になりました。

地域別では九州地方の割合が6割以上と高いのが特徴です。

3. 東京インフラ・エネルギー投資法人

「東京インフラ・エネルギー投資法人」は2018年9月に上場したファンドです。

時価総額は150億円程度と昨年よりも減っており、「いちごグリーンインフラ投資法人」の次に小さい規模です。

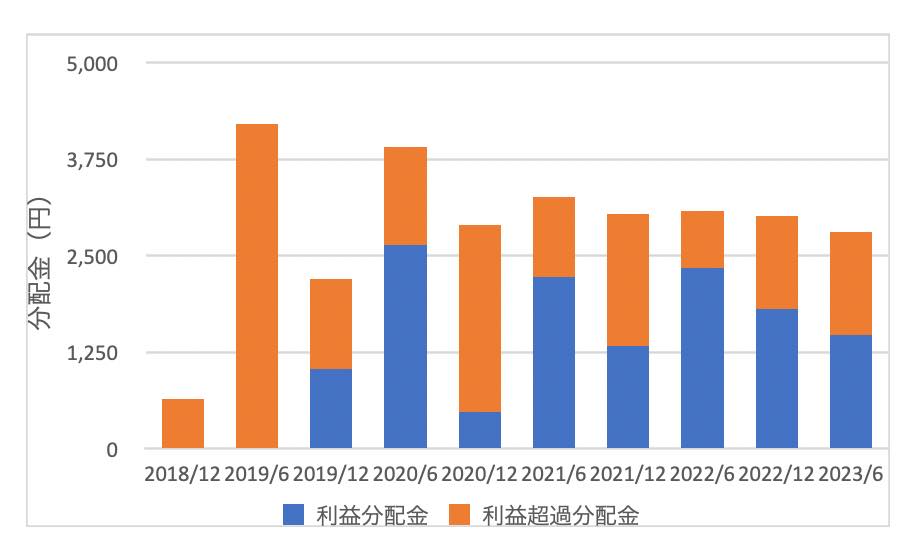

過去の分配金推移を下図に示します。

利益分配金の割合は各期で大きく変わっており、安定した利益分配ができていない状況です。

利益分配金の割合は各期で大きく変わっており、安定した利益分配ができていない状況です。

物件数は2022年に10物件以上を取得して合計で23物件と大きく増やしています。地域別での発電割合も比較的分散されています。

4. エネクス・インフラ投資法人

「エネクス・インフラ投資法人」は2019年2月に上場したファンドです。

2023年6月に公募増資を行い、現在は12物件を保有しています。時価総額は470億円程度で昨年から大幅に増加させており、トップのカナディアン・ソーラー・インフラ投資法人に迫る勢いです。

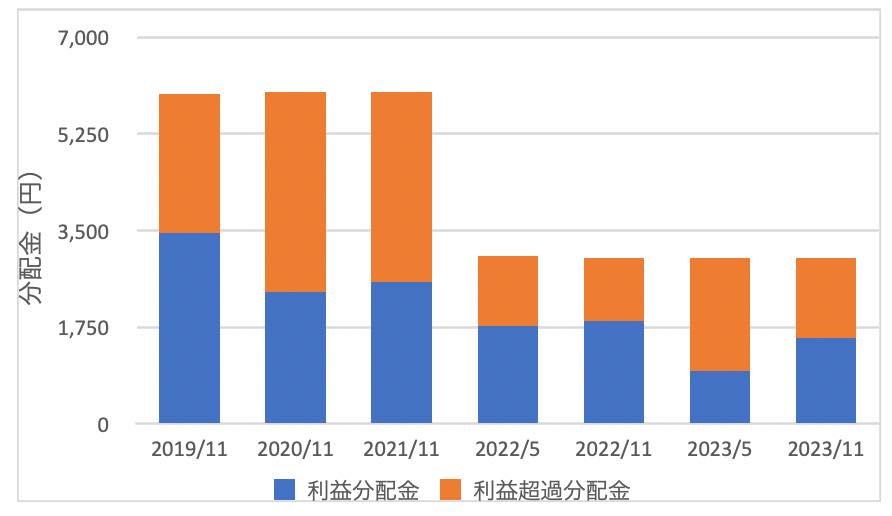

分配金は下図の通り毎年6,000円/口程度を想定しています。なお、2022年からは年2回の分配金支払いへと変更しました。

2022年は利益分配金の割合が高かったですが、2023年は利益超過分配金の割合の方が高くなっています。

2022年は利益分配金の割合が高かったですが、2023年は利益超過分配金の割合の方が高くなっています。

なお、地域別では関東と中部に集中しています。

5. ジャパン・インフラファンド投資法人

「ジャパン・インフラファンド投資法人」は2020年2月に上場した5つのインフラファンドの中で最も新しい銘柄です。

一方で、物件数は2023年12月時点で61物件と5つの中で最も多くなっています。

各年の分配金推移を下図に示します。

2022年と2023年は利益分配金と利益超過分配金が同程度の割合になっています。

2022年と2023年は利益分配金と利益超過分配金が同程度の割合になっています。

「ジャパン・インフラファンド投資法人」は物件数が多く、物件の地域分散を積極的に進めているのが特徴です。

配当金生活におすすめのインフラファンドはどれか?

著者のおすすめのインフラファンドは昨年と変わらず以下の銘柄です。

カナディアン・ソーラー・インフラ投資法人

各インフラファンドの間で分配金利回りに大きな差はありませんでした。

一方で、カナディアン・ソーラー・インフラ投資法人は利益分配金の割合が他の銘柄と比較して高くなっています。

もちろん、必ずしも利益超過分配金が悪なわけではありません。インフラファンドは保有資産が基本的に発電設備で減価償却が大きくなる傾向にあるからです。

しかし、「カナディアン・ソーラー・インフラ投資法人」は利益超過分配金の割合が少なく、新規物件の取得などにも積極的に動いています。

今後も安定的に分配金を出す可能性が高い銘柄になるのではないでしょうか。

投資割合は少なめにしておくのがおすすめ

インフラファンドへの投資割合は少なめにしておいた方が無難でしょう。

インフラファンドは「不況に強い」、「安定した分配金が期待できる」などのメリットがありました。

一方で、2023年には何度も出力制御が実施されており、収益に大きな影響を与えています。固定買取制度が終了した後にどのようになるのかも注視していく必要があります。

したがって、ポートフォリオの5%程度くらいまでにしておくのがおすすめです。あくまでインフラファンドへの投資はサブ的な位置付けです。

以上、ご参考になれば幸いです。