おすすめのインフラファンドはこれだ!インフラファンドを徹底解説!

「インフラファンドへの投資に興味はないでしょうか?」

2020年のコロナショックでは、株式や債券などの資産クラスは評価額が大きく下落しました。そんな中、異彩を放ったのが「インフラファンド」です。インフラファンドの評価額はほとんど下落せずに済んだのです。

下記記事で、インフラファンドの特徴や魅力についてご紹介しました。

本記事では、そんなインフラファンドを購入するならどの商品が良いのか、おすすめのインフラファンドについて解説していきます。

高校中退投資家Toshiとしては、「タカラレーベン・インフラ投資法人」と「カナディアン・ソーラー・インフラ投資法人」が投資対象としておすすめです!

7つのインフラファンドを徹底比較!

まずは、インフラファンドの概要について確認していきましょう。

現在のところ、日本におけるインフラファンドの投資対象は「太陽光発電」のみです。なぜなら、太陽光発電には「固定買取制度」があるからです。

「固定買取制度」は太陽光や風力発電と言った再生可能エネルギーを、電力会社が一定価格で買い取ることを約束する制度です。したがって、安定的な収益が期待できます。

そんなインフラファンドですが、現在7つの商品が上場しています。現在の株価や分配金は以下の通りです。

| 銘柄 | 株価 | 分配金 | 利回り |

|---|---|---|---|

| タカラレーベン・インフラ投資法人 | 120,500円 | 7,382円 | 約6.1% |

| いちごグリーンインフラ投資法人 | 67,100円 | 3,802円 | 約5.7% |

| 日本再生可能エネルギーインフラ投資法人 | 105,600円 | 6,400円 | 約6.1% |

| カナディアン・ソーラー・インフラ投資法人 | 125,700円 | 7,400円 | 約5.9% |

| 東京インフラ・エネルギー投資法人 | 99,300円 | 6,798円 | 約6.8% |

| エネクス・インフラ投資法人 | 91,300円 | 6,000円 | 約6.8% |

| ジャパン・インフラファンド投資法人 | 98,700円 | 4,148円 | 約4.2% |

注:株価は2021年3月26日時点。また、利回りは過去1年間の分配金と3月26日時点の株価を基に算出。

配当利回りは約4%〜7%と、どのファンドも高い配当利回りであることが分かると思います。以下では、各ファンドの特徴について確認していきます。

1. タカラレーベン・インフラ投資法人

「タカラレーベン・インフラ投資法人」は、日本で最初に上場したインフラファンドです。2016年6月の上場ですので、5年近い運用実績があります。

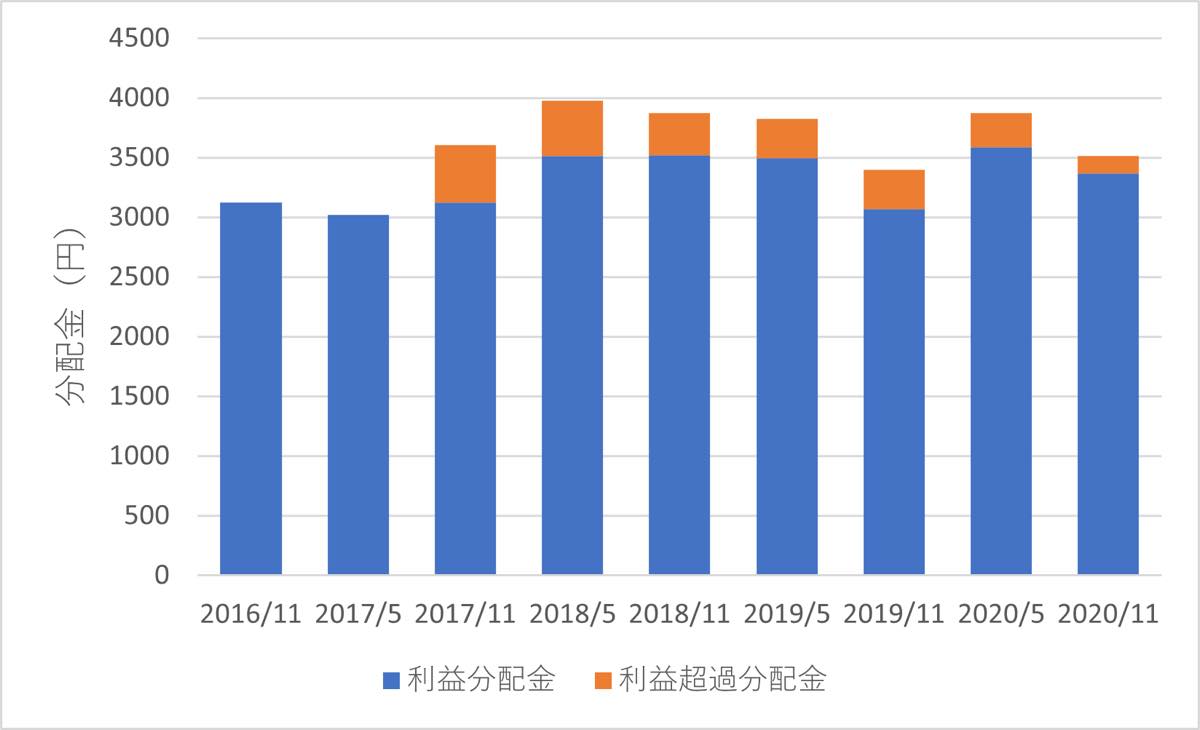

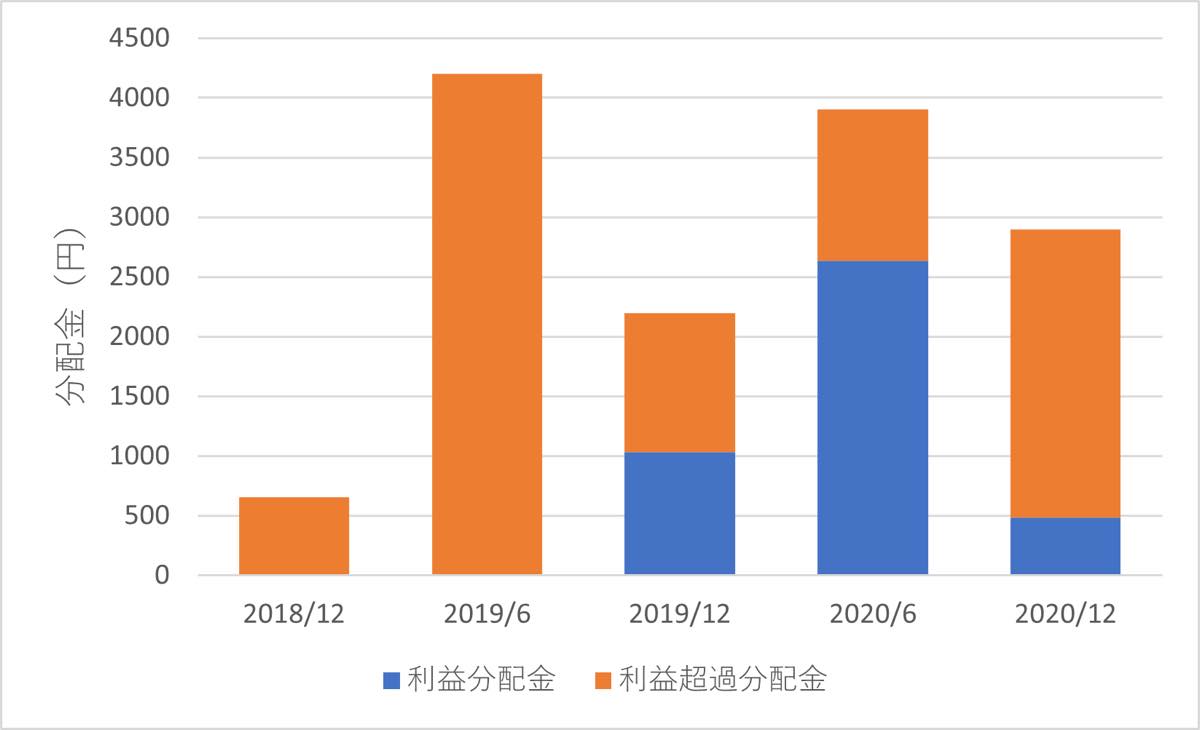

下図の通り、毎年安定的に分配金を出しています。また、分配金に占める「利益分配金」の割合が高いのが特徴です。利益分配金は当期利益から出すもの、利益超過分配金は当期利益を超えて出す分配金です。つまり、このファンドはしっかりと利益を出しているファンドであると言えます。

また、資産価格の地域別の割合は、関東地方が約65%と大部分を占めるのも特徴です。

また、資産価格の地域別の割合は、関東地方が約65%と大部分を占めるのも特徴です。

2. いちごグリーンインフラ投資法人

「いちごグリーンインフラ投資法人」は、2016年12月に上場したファンドです。インフラファンドは年2回分配金を出すものが多いですが、こちらの商品は年1回だけです。

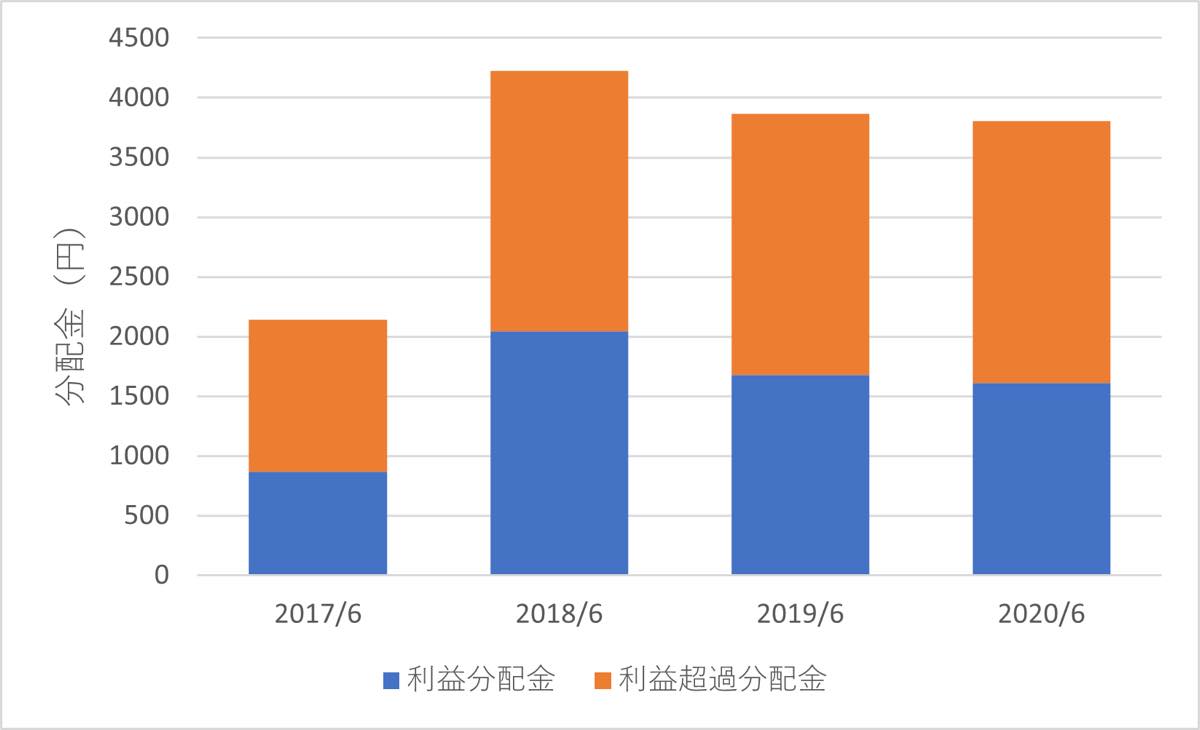

過去の分配金の推移は下図の通りです。「タカラレーベン・インフラ投資法人」よりも利益超過分配金の割合が高くなっています。

本商品の特徴の1つが、沖縄と北海道の割合が約30%ずつと高いことです。太陽光発電施設を日本全国に保有しています。

3. 日本再生可能エネルギーインフラ投資法人

「日本再生可能エネルギーインフラ投資法人」は2017年3月に上場したファンドです。

本ファンドの特徴は、55物件と7つのインフラファンドの中で最も多くの物件数を所有していることです(2021年3月時点)。

保有物件も各地域へ満遍なく分散されています。台風などの自然災害が発生した場合に、ファインドへの影響を低く抑えることができるでしょう。

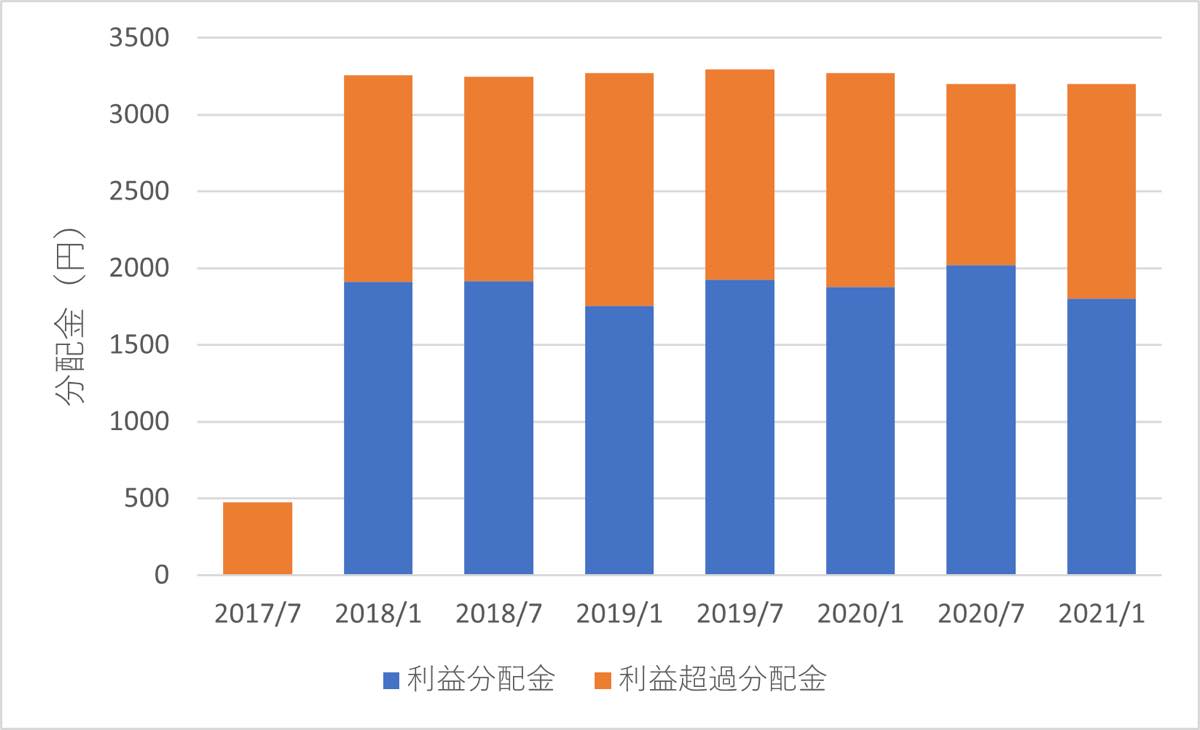

過去の分配金の推移は下図の通りです。分配金は半年に1回約3,200円です。

4. カナディアン・ソーラー・インフラ投資法人

「カナディアン・ソーラー・インフラ投資法人」は2017年10月に上場したファンドです。地域別では九州への投資が多いのが特徴です。

このファンドはインフラファンドの中で最も時価総額の大きいファンドです。また、自社グループでパネルの製造などをしており、機材調達のコストを抑えることができます。

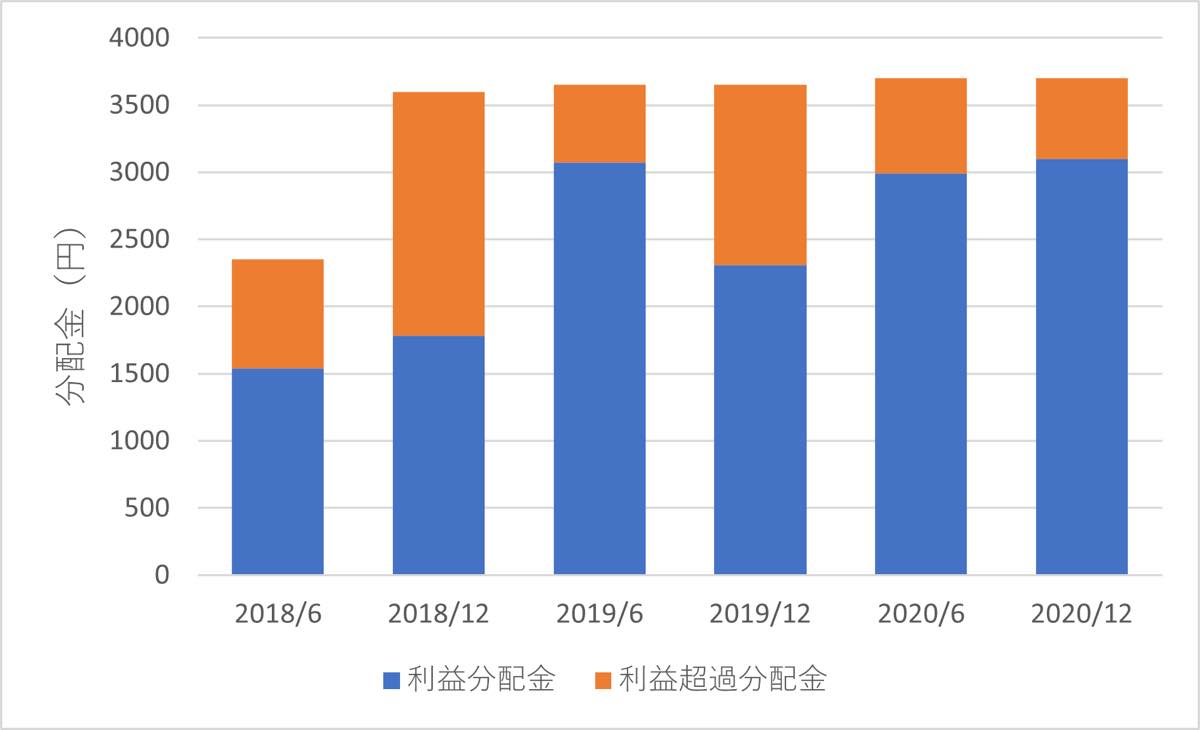

分配金の推移は下図の通りです。こちらも、「タカラレーベン・インフラ投資法人」と同様に利益分配金の割合が高めです。

5. 東京インフラ・エネルギー投資法人

「東京インフラ・エネルギー投資法人」は、2018年9月に上場したファンドです。

2020年9月に6物件を追加取得して、合計11物件になりました。2020年9月以前は5物件のみでしたから、一気に倍近くの物件数を保有することになりました。

下図に過去の分配金の推移を示します。2019年になってから利益分配金を出し始めています。積極的に投資をしている最中ですから、今後の動きを注視する必要があるでしょう。

6. エネクス・インフラ投資法人

「エネクス・インフラ投資法人」は2019年2月に誕生した新しいインフラファンドです。

物件数は7物件と少なめですが、2020年12月に大規模メガソーラーを取得しました。その結果、上場インフラファンドの中で資産規模が最大になりました。この物件は三重県であるため、東海地方が7割と大きな割合を占めています。

分配金は年1回で、2019年、2020年ともに約6,000円でした。

7. ジャパン・インフラファンド投資法人

「ジャパン・インフラファンド投資法人」は2020年2月に設定された新しい商品です。上場からまだ1年ほどしか立っていません。

しかしながら、すでに25物件を所有しており、地域別の分散もバランスが取れています。今後の運用状況を注視していきたいファンドです。

どのインフラファンドがお勧めか?

では、どのインフラファンドがおすすめになるのでしょうか。

高校中退投資家Toshiのおすすめは、「タカラレーベン・インフラ投資法人」と「カナディアン・ソーラー・インフラ投資法人」です。

両ファンドとともに一定期間以上の運用実績があります。また、利益分配金の比率が高く、財務的に安定しています。JCR日本格付研究所の評価でも、信用格付は「A(安定的)」を獲得しています。

なお、「タカラレーベン・インフラ投資法人」は関東地方、「カナディアン・ソーラー・インフラ投資法人」は九州地方への投資割合が高い特徴がありました。2つのファンドを所有することで、物件を地域分散させることもできるでしょう。

まとめ

いかがでしたでしょうか。

本記事では7つのインフラファンドの解説とおすすめの商品についてご紹介しました。ESG投資の流れもあって、再生可能エネルギーへ投資するインフラファンドは今後もっと注目を集めていくでしょう。

インフラファンドは、暴落にも強く、安定的に分配金が得られる商品です。ご自身のポートフォリオに組み込むことをぜひ検討してみてください。

以上、ご参考になれば幸いです。