配当金月3万円を達成!高校中退投資家の投資実績を解説

高校中退投資家の2019年の配当金は月3万円以上でした。

サラリーマンのお小遣いが、月3万円~4万円と言われていますから、月3万円はそれなりの金額になるのではないでしょうか。

投資初心者や投資を始めようとしている方の中には、

「自分でも本当に月3万円の配当金を得られるのか?」

「どれくらいの金額が必要で、どのように投資すればよいのか?」

色々と疑問に感じている方もいらっしゃると思います。

本記事では高校中退投資家が、月3万円の配当金を達成したその道のりについて、時系列を追ってご紹介していきます。

高校を中退したようなダメ人間でも、月3万円の配当金を達成できました。

みなさんもきっと達成できるはずですから、私の経験を1つの事例として目指していただければ幸いです。

配当金月3万円への道のり

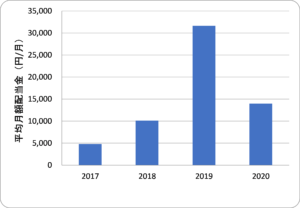

早速ですが、高校中退投資家の配当金の推移を見てみましょう。

まともに配当金を受領し始めたのが2017年頃で、それから約3年という短期間で月3万円の配当を達成しました。

なお、2020年はコロナ禍の影響もあり、2019年の配当金と比較して同程度か下回る見込みです。

注:2020年は7月末時点までの配当金を基に算出

月3万円の配当金受領までの道のりを振り返ると、大きく3つのステージに分けることができます。

| 期間 | 投資対象 | |

|---|---|---|

| 第1ステージ | 〜2017年頃 | 投資信託、国内ETF |

| 第2ステージ | 2017年〜2018年 | 米国ETF(全世界株式対象) |

| 第3ステージ | 2019年〜 | 米国ETF(全世界株式対象)、米国高配当ETF |

以下では各ステージでの投資対象や、当時の心境などについて振り返っていきたいと思います。

第1ステージ:投資信託への投資

2017年くらいまでは、基本的に先進国株式を対象とした投資信託を定期買付していました。また、日本全体の株式を対象とする上場投資信託(ETF)も少し購入していました。

私は「難しいことはわかりませんが、お金の増やし方を教えてください!」という山崎元さんの書籍をきっかけに投資を始めました。

当時は投資を始めたばかりで右も左も分からなかったので、本に書かれている通り忠実に、「先進国株を対象とする投資信託」と「日本全体の株式へ投資するETF」を購入していたのです。

投資商品の概要

当時私が投資対象としていた商品は下記2つです。

投資対象1:先進国株式インデックスファンド

日本を除く世界各国の株式に投資を行い、MSCIコクサイ・インデックスという指標へ連動する投資成果をめざすファンド。

投資対象2:TOPIX連動型ETF

東証株価指数(TOPIX)という指標に連動する投資成果を目指すETF。東証市場第一部に上場している日本企業を対象としたファンド。

配当金

私が購入していた「先進国株式インデックスファンド」は配当金を出さないため、当時は配当金をほとんど受領できませんでした。

TOPIX連動型ETFは年1回の配当がありましたが、投資額も少なく2017年頃までは、月数千円程度の配当金しかもらうことができませんでした。

当時の心境

第1ステージでは投資の評価額は順調に増えていったのですが、投資信託が配当を出さないこともあり、投資を退屈に感じていました。

TOPIX連動型ETFも年に1回しか配当金を出さないため、投資していることを実感できる「イベント」が少なく、投資へのモチベーションの維持が難しい状況でした。

第2ステージ:米国ETFへの投資

投資家の方々のブログなどを拝見して、米国ETFに興味を持つようになります。

米国で運用されているETFは経費率も低く、また運用額も日本の商品と比較して桁違いに大きいです。

また、米国ETFは年4回以上の配当を出すものが一般的であり、退屈であった投資信託の積立から米国ETFへの投資へと切り替える決心をします。

数あるETFの中でも、全世界の株式を投資対象とする「バンガード・トータル・ワールド・ストックETF(VT)」が自分にとって最適だと判断しました。

商品については下記記事でも紹介していますが、投資に関して多くの知識を持たない私でも、「ほったらかし」で運用ができる数少ない商品であると考えたからです。

投資商品の概要

バンガード・トータル・ワールド・ストックETF(VT)の概要です。

投資対象:バンガード・トータル・ワールド・ストックETF(VT)

先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄を投資対象とする商品。配当利回りは約2%程度。

配当金

2017年の終わり頃からVTへの投資を開始したため、2018年から本格的にVTからの配当金を受領するようになりました。

結果として、2018年には月1万円を超える配当金を受領するレベルにまで到達します。

1年を通して徐々に買付額を増やしていったこともあり、2018年にははそこまで配当金を受領することができませんでした。

したがって、投資額と比較して配当金の伸びはかなり緩やかなものでした。

当時の心境

配当金を出さない「先進国株式インデックスファンド」への投資をストップし、投資資金の大半をVTへの投資へと切り替えました。

この頃は投資に慣れ始めていたため、思い切って余剰資金の大半をVTの買付へと回しました。

しかし、同時に米国株の二重課税の問題の大きさを実感した時期でもあります。

下式の通り、受領した配当金のうち約28%が税金として持っていかれてしまうのです。

米国ETFの配当金の税金

(1-10%)x(1-20.315%)=71.2835%

自分の中では、「こんなに資産を投資に回しているのに、配当金はこの程度か。。。」という物足りなさを感じていました。

ステージ3:米国高配当ETFへの投資

配当金の伸びに物足りなさを感じていたこともあり高配当株に興味を持ちます。

ステージ2の頃から、VYM、HDV、SPYDといった米国高配当ETFの存在はよく耳にしていました。

ただし、米国集中投資になるため、購入をためらっていた部分がありました。

一方で、2018年にVTを大量に購入したこともあり、VTへの投資額はかなりの金額まで達しました。

そこで、「一定割合であれば高配当ETFを所有してもよいのでは?」という考えに変わり、この頃から「インデックス投資」と「高配当株投資」の二刀流へと変わっていきます。

投資商品の概要

2019年に新たに投資を開始した米国高配当ETFです。

投資対象1:バンガード・米国高配当株式ETF(VYM)

米国の大型株の中で予想配当利回りが市場平均を上回る銘柄(約400社)を重点的に組入れたETF。配当利回りは3%前後。

投資対象2: SPDRポートフォリオS&P 500高配当株式ETF(SPYD)

S&P500という米国の優良企業で構成される指数の中から、高配当利回りな上位80銘柄にほぼ均等に投資するETF。配当利回りは4%程度。

配当金

2018年にVTを大量に買い付けたこと、またVTの2019年の配当金の増配が大きかったこともあり、一気に月3万円の配当金まで到達しました。

また、一般NISAで米国高配当ETFを買付していたので、それらの配当金の存在感も増してきました。

一般NISAでは、配当金にかかる税金が米国の10%だけで、日本の約20%の税金がかからないためです。

当時の心境

米国高配ETFは、VTと比較して配当利回りが高いため、投資額に対する配当金の増加が加速したように感じました。

VTと米国高配当ETFは、3月、6月、9月、12月の年4回配当金を出します。

順調に配当金が増加していくのを眺めているだけでも、「投資を続けるモチベーション」になっています。

また、VTへの投資と米国高配当ETFへの投資をどの程度の割合にするかも、自分の中で整理することができました。

現在では、SBI証券の積み立て投資を活用して、投資にかける時間を短縮することができています。

まとめ

いかがでしたでしょうか。

高校中退投資家は、米国ETFへの投資へと切り替えてから、一気に月3万円の配当金まで到達しました。

こうやって振り返ってみると、2017年以前から米国ETF、特に高配当ETFの買付をスタートさせていればと後悔もしています。

もし最初から米国ETFの投資をしていれば、今頃はもっとたくさんの配当金を受領できていたからです。

もちろん投資信託にも多くのメリットはありますが、配当金は投資を継続するモチベーションになります。

月3万の配当金を受領できれば家計もぐっと楽になるはずです。

私のようなダメサラリーマンでも達成できましたので、ぜひみなさんもチャレンジしてみてはいかがでしょうか。

以上ご参考になれば幸いです。