【コロナショックから半年】米国ETFの回復状況を考察

早いものでコロナショックから約半年が経過しました。半年前の3月には、大半の株価が大きく下落しました。

しかし、最近ではだいぶ株価が戻ってきており、特に米国株などは史上最高値を連日のように更新しています。

本記事では、高校中退投資家Toshiが保有する下記3つの米国ETFについて、コロナの暴落時から現在までの株価を振り返っていきたいと思います。

- VT(バンガード・トータル・ワールド・ストックETF)

- VYM(バンガード・米国高配当株式ETF)

- SPYD(SPDRポートフォリオS&P 500高配当株式ETF)

VTは全世界の株式へ投資する「インデックスファンド」(日経平均やニューヨークダウといった指数の動きに連動するように運用されるファンド)、VYMとSPYDは、米国の配当利回りの高い企業へ投資する「高配当ETF」です。

本分析を通じて、「インデックス投資」と「高配当株投資」のメリット、デメリットについても考察していきたいと思います。

コロナショック後に米国ETFの株価どのように推移したか?

私が主に保有するVT、VYM、SPYDは、3月のコロナショックで株価が大暴落しました。

その後、約半年が経過しましたが、底値をつけた3月からは回復傾向にあります。8月末時点の株価の状況を簡単にまとめます。

・VTはすでに暴落前の株価を超えている。

・VYMとSPYDの株価は回復傾向にあるものの、暴落前の最高値を超えていない。

米国高配当ETFであるVYMとSPYDでは、特にSPYDが苦戦しており、以前の株価の水準よりもかなり低い状況にあります。

配当金もありますので、単純に株価だけで評価はできませんが、株価に限って言えばVTの調子が一番よいです。

以下では、コロナショックでの株価暴落、その後の回復状況について、詳細に確認していきます。

コロナショックからの株価変動

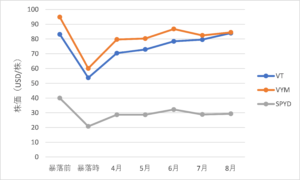

暴落前の最高値から、3つのETFの株価がどのように変動したのか図に示しました。

全てのETFにおいて、3月の暴落時に株価が急激に下がっています。その後、VTとVYMについては同じような動きで株価を戻していますが、SPYDは戻りが弱い状況です。

注:暴落前の株価は暴落前1年間の最高値。また、各月の株価は最高値を記載。

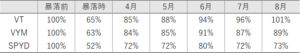

次に、暴落前の株価の最高値を100%とした場合の、各月の株価の割合をまとめた表を示します。

VTとVYMは、暴落時に最高値から35%近く下落したことが分かります。SPYDに至っては50%も株価が下落しました。このことから、SPYDが暴落時に弱いことが分かります。

その後の株価の戻りを見てみると、インデックスファンドであるVTが最も株価を戻しており、8月末時点で暴落前の株価を超えています。

一方で、米国高配当ETFは苦戦しています。VYMはだいぶ株価を戻したものの、過去の最高値と比較して90%程度です。

最もパフォーマンスが悪いのはSPYDで、過去の最高値と比較して未だに7割程度の株価です。

前年度との配当金の比較

米国高配当ETFは配当金が高いのも魅力です。次に配当金の分配状況についても確認していきたいと思います。

各ETFの3月と6月の配当金を前年度と比較しました。

| 3月 | 6月 | 合計 | ||

|---|---|---|---|---|

| VT | 2019 | 0.281 | 0.5508 | 0.8318 |

| 2020 | 0.2205 | 0.36 | 0.5805 | |

| VYM | 2019 | 0.6516 | 0.6247 | 1.2763 |

| 2020 | 0.5544 | 0.8368 | 1.3912 | |

| SPYD | 2019 | 0.3394 | 0.462 | 0.8014 |

| 2020 | 0.3962 | 0.3657 | 0.7614 |

注:数値は1株当たりの配当金(ドル/株)

配当金については、やはり米国高配当ETFのパフォーマンスがよいです。

VYMについては、3月と6月の合計で比較すると、前年度よりも高い配当金を出しています。SPYDについてもほぼ前年度と同程度の配当金です。

一方で、VTについては、昨年度よりも30%程度も配当金が減っています。やはりインデックスファンドは、暴落時において配当金は期待できそうにありません。

なお、9月はこれら3つのETFから配当金がもらえる月です。コロナの影響が長期化している状況で配当金がどの程度出るのか、引き続き確認していきたいと思います。

コロナ後の推移から分かること

「インデックスファンド」のVTと、「高配当ETF」のVYMとSPYDを比較して、やはり「インデックス投資」と「高配当株投資」には一長一短があるのが分かります。

株価の回復については、「インデックスファンド」のVTが最もよい結果を示したものの、配当金は大きく減配となりました。

一方で、「高配当ETF」であるSPYDは、3月に50%近い株価の下落を経験しました。SPYDを所有していた多くの方が、精神的にきつい状況にあったのではないでしょうか。しかし、配当金については、前年度と同程度を分配しています。

VYMについては、「高配当ETF」ではあるものの、配当利回りはVTとSPYDの間くらいでそこまで高くありません。結果として、株価もまあまあ回復して、配当金は前年度よりも増配でした。

上記の結果を考慮すると、今後の私の投資方針としては、やはり「インデックス投資」と「高配当株投資」を併用していきます。

配当金が欲しいのでもっと高配当株へ比重をおきたいところですが、SPYDの株価変動をみると、やはり高配当株の方がリスクが高いように感じています。

「インデックス投資」を主体に、「高配当株投資」をトッピングするような形で継続していきたいと思います。

まとめ

いかがでしたでしょうか。

あくまで、今回の分析は、コロナショックからの半年間の株価推移と配当金の減配状況をもとにしたものです。今後の株価推移によって、また状況は変わってくると思いますので、参考程度に考えていただければと思います。

また、株価や配当金の推移を追うことで、各ETFの特徴をある程度可視化することができました。図表で示した通り、「インデックス投資」、「高配当株投資」には一長一短ありますので、ご自身にあった投資スタイルの検討が必要です。

資産も増えて欲しいし、配当金も増やしたい欲張りな方は、二刀流でいくのがよいと思います。

以上ご参考になれば幸いです。