野村日本株高配当70連動型上場投信(1577)は配当金生活に適した銘柄か?

米国だけでなく日本の高配当株へも投資したいとお考えではないでしょうか?

本記事では日本の高配当株へ投資が可能な「野村日本株高配当70連動型上場投信(1577)」という銘柄をご紹介します。

そして、この1577が配当金生活を目指す上で投資対象になるかどうかも解説していきます。

1577は配当金生活に適した銘柄か?

野村日本株高配当70連動型上場投信(1577)は配当金生活で保有したい銘柄の1つと言えるでしょう。

野村日本株高配当70連動型上場投信(1577)は配当金生活で保有したい銘柄の1つと言えるでしょう。

2023年6月時点で日本株は連日高値を更新しており、株高な状態が続いています。

最近では商社や銀行株などで累進配当(原則減配せずに配当の維持または増配していく)を基本方針とする企業が増えています。

そこで本記事では日本の高配当株へ手軽に投資できる国内ETF(上場投資信託)について解説します。

その中でも野村日本株高配当70連動型上場投信(1577)という銘柄に着目して配当金生活との相性を確認していきます。

日本の高配当株へ投資するメリット

まずは日本の高配当株へ投資するメリットについてです。

高配当株といえばまず米国株を思い浮かべるでしょう。なぜなら、米国株の中には50年や60年以上も増配している企業がたくさんあるのです(20社程度)。

一方で、日本では30年以上連続増配しているのは花王の一社しかありません。

そのため、普通に考えれば米国株へ投資した方が着実に配当金を増やすことができそうです。しかし、それでもあえて日本の高配当株へ投資するメリットとは何なのでしょうか?

理由 1: 為替の影響を意識する必要がない

1つ目のメリットは為替について考える必要がない点です。

我々日本人は基本的に日本に住んでおり、日本円を使って生活しています。

米国株からは配当金を米国ドルで受け取ることになります。そのため為替に大きな影響を受けます。

例えば、1,000ドルの配当金を受け取った場合を考えてみましょう。

2023年6月時点では140円/ドルと円安であるため、ドルを円に交換すれば14万円になります。一方で、円高になり100円/ドルになると10万円にしかなりません。

140円/ドルの場合:140,000円

100円/ドルの場合:100,000円

2016年には100円/ドル近くまで円高になっていますし、2010年から2012年では80円/ドル付近になったケースもあります。

つまり、配当金が増配されたり維持されたとしても、為替の影響で日本円として使えるお金が大きく減る可能性があるのです。

理由 2: 税制優遇がある

もう1つの理由が日本株には税制優遇がある点です。

税制優遇制度の1つに配当控除と言うものがあります。

配当金を受け取ると約20%の税金を支払う必要があります。しかし、受け取った配当金について総合課税を選択して確定申告することで、税金の一部を軽減できる可能性があります。

詳しい話は割愛しますが、特に所得が少ない方であればその効果は絶大になります。

一方で、米国株へ投資する場合は配当控除を活用することはできません。

つまり、米国株と日本株の両方へ投資した場合、全く同じ金額の配当を受け取ったとしても、日本株へ投資した方が手取りが多くなるのです。

日本の少子高齢化や財政難を考えれば、今後金融所得に対する増税が予想されます。

一方で、日本政府としては自国の株式への投資は積極的にしてほしいと思うでしょうから、今後も日本株へ対して何らかの優遇制度を残す可能性が高いでしょう。

日本の高配当株ETFの比較

上述の通り、日本の高配当株への投資にはメリットがあります。

一方で、個別株への投資は企業分析が必要になりますのでハードルが上がります。そこでおすすめになのが上場投資信託(ETF)です。

ETFを活用すれば複数の高配当株へまとめて投資が可能です。しかも、銘柄の入れ替えなどのメンテナンスも自動で対応してくれます。

下表に日本の高配当株ETFの純資産総額トップ4を示します。

| 1489 | 1577 | 1478 | 1651 | |

|---|---|---|---|---|

| 銘柄数 | 約50 | 約70 | 約40 | 約40 |

| 最低取引額 | 49,230円 | 28,055円 | 2,820円 | 14,825円 |

| 純資産総額 | 929.8億円 | 742.9億円 | 491.0億円 | 294.5億円 |

| 分配金利回り | 4.35% | 3.46% | 2.70% | 2.28% |

| 信託報酬 | 0.308% | 0.352% | 0.21% | 0.209% |

| 分配金頻度 | 年4回 | 年4回 | 年2回 | 年4回 |

| 設定日 | 2017/2/13 | 2013/3/7 | 2015/10/19 | 2017/9/25 |

注:2023年6月12日時点の情報。分配金利回りは2022年の年間配当金を基に算出。

最も純資産総額が多いのが1489(日経平均高配当株50指数連動型上場投信)です。日経平均の中から配当利回りの高い約50銘柄へ投資しており、分配金利回りは4%を超えています。

次に純資産額が多いのが今回ご紹介する1577(野村日本株高配当70連動型上場投信)です。4つの中では最も銘柄数が多く、運用も2013年からと10年近い実績があります。分配金利回りも3.5%とまずまずです。

1478(iシェアーズMSCIジャパン高配当利回りETF)と1651(iFreeETF TOPIX高配当40指数)は純資産総額が500億円以下と少なめです。また、肝心の分配金利回りは3%以下と物足りない水準です。

以下では1489に次いで純資産総額が多く、また銘柄数が最も多い1577に焦点を当ててご紹介していきます。

1577の基本情報

1577の大きな特徴として高い増配率が挙げられます。実は米国高配当株ETFの同時期の増配率を上回っているほどです。

組入銘柄

1577が連動を目指す「野村日本株高配当70」という指数はその名の通り70銘柄を投資対象にしています。

特徴として国内金融商品取引所に上場する全ての普通株式を対象にしています。1489のように「日経平均のみ」を対象にしているわけではありません。

また、全構成銘柄のウエイトを等しくする等金額投資型を採用しているため、以下の通り割合はほぼ一定になります。

| No. | 銘柄 | 割合 |

|---|---|---|

| 1 | SCREENホールディングス | 2.22% |

| 2 | 住友林業 | 1.78% |

| 3 | 東京エレクトロン | 1.77% |

| 4 | 関西電力 | 1.77% |

| 5 | 鹿島建設 | 1.73% |

| 6 | 三井住友フィナンシャルグループ | 1.66% |

| 7 | 三菱UFJフィナンシャル・グループ | 1.65% |

| 8 | 三菱商事 | 1.62% |

| 9 | クラレ | 1.62% |

| 10 | 川崎汽船 | 1.62% |

出典:NEXT FUNDSのHPの情報を基に作成(2023年5月末時点のデータ)

セクター

次にセクター別の割合を下表にまとめます。

最も多いのは銀行業で約15%、その次が建設業で約10%と続きます。突出して高い割合のセクターはありませんので、セクターに大きな偏りはないと言えるでしょう。

| セクター | 割合 |

|---|---|

| 銀行業 | 14.5% |

| 建設業 | 10.5% |

| 化学 | 9.3% |

| 保険業 | 8.1% |

| 卸売業 | 7.5% |

| その他業種 | 47.7% |

| その他資産 | 2.3% |

出典:NEXT FUNDSのHPの情報を基に作成(2023年5月末時点のデータ)

株価

次に1577の株価推移です。

株価は上がったり下がったりを繰り返しています。2018年頃に大きく上昇しましたが、その後コロナショックで大きく下落しました。2023年は日本株が好調であることもあり過去最高の株価を記録しています。

出典:Yahoo finance

出典:Yahoo finance

なお、2014年1月から2022年12月末までの約9年間で考えると、株価上昇率は3.1%/年になります。

米国高配当株ETFであるVYMは同時期に6%/年以上が上昇していますので、米国株と比較すると見劣りします。

増配率

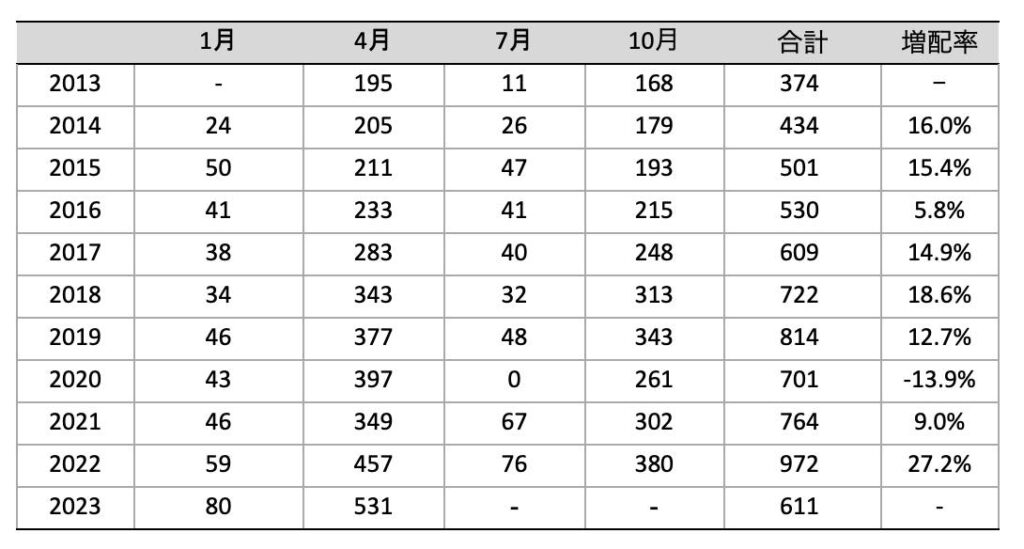

次に1577の増配率を確認していきます。

下表に示す通り、毎年のように大幅な増配をしており、2014年から2022年の平均増配率はなんと10%/年を超えています。

実は10%の増配率というのは凄まじい数字です。たった7年で分配金が約2倍になることを意味するからです。

実は10%の増配率というのは凄まじい数字です。たった7年で分配金が約2倍になることを意味するからです。

現に2022年の年間分配金(972円/株)は2014年の分配金(434円/株)の2倍以上です。

同時期の米国高配当株ETFの増配率と比較してもその差は歴然です。

VYM:約6.9%/年

HDV:約5.3%/年

注:2014年〜2022年の平均増配率

株価は約3%/年と米国株と比較すれば上昇は弱いものの、実は米国株よりも大きく配当を増やしています。

1577で配当金生活をするのに必要な資産

ここまで1577の基本情報をご紹介してきましたが、どの程度の投資資金があれば1577で配当金生活を送ることができるのでしょうか?

そこで以下の2パターンで検証してみます。

①年間配当金120万円(月10万円)

②年間配当金160万円(月15万円)

多くの方にとって月10万円だけで生活するのは厳しいため、①の基準はどちらかというセミリタイアの方が適切かもしれません。また、②は単身世帯が生活していく上で最低限の支出というイメージです。

この場合の算定結果は以下の通りです。

①120万円:約3,468万円(1,236株)

②160万円:約4,621万円(1,647株)

注:2022年の年間分配金と2023年6月12日の株価から算出

分配金利回りが3.5%ありますが、かなりの大金が必要になることがお分かりいただけると思います。

しかもこの金額は税金を加味していませんから、実際にはこれより多くの投資資金が必要です。

ただし、今後も一定の増配が期待できるのであれば、これだけの投資資金を一旦準備しさえすればかなり安心できます。

過去のデータからは7年後に2倍の配当金になるわけですから、どんどん配当金を増やしていける可能性があります。

1577で配当金生活を目指すのはあり?

一方で、1577のみで配当金生活を目指すのはリスクがあります。

1577の過去の傾向からその増配率の高さには目を見張るものがあります。増配率だけ見れば米国高配当株ETFを大きく上回っていますので、日本株の税制優遇の利点も加味すれば投資対象として検討の余地はあります。

しかし、問題は増配と株価の上昇が見合っていない点です。

増配率は10%/年を超えているのに、株価上昇は3%/年程度しかありません。つまり、配当利回りがどんどん上がっている状態とも言えます。

当然このような状況を永久に続けることはできませんから、今後は増配率が落ちてくる可能性が高いでしょう。

米国高配当株ETFのサブで考えるのも一案

そこで米国高配当株ETFをメインに据えて、サブで1577のような日本の高配当株ETFを保有するのがおすすめです。

例えば、値上り益も配当も期待できるVYM(バンガード・米国高配当株式ETF)という銘柄への投資をメインにするのです。

VYMは2020年のコロナショックでも減配しておらず、12年連続で増配しています。一方で、1577は2020年に10%以上を超える大幅な減配をしています。

1577の高い増配率は魅力的であるものの、過去の傾向からは不景気では減配の可能性が高い銘柄だと言えます。

したがって、1577はメインではなくサブ的な位置付けで日本株の税制優遇や好調時の増配を拾っていく形がよいでしょう。

まとめ

本記事では日本の高配当株ETFである1577という銘柄で配当金生活を目指せるかどうか解説してきました。

1577の増配率は素晴らしいものの、株価上昇を考えると今後もこのような高い増配率を維持するのは難しいでしょう。また、コロナショック等の不景気では大きく減配を記録しています。

したがって、メインはやはり米国の高配当株とし、分散投資の一環として1577のような日本の高配当株を一定割合保有するのがよいでしょう。

以上、ご参考になれば幸いです。