FIREを目指すためのおすすめ投資手法とは?

話題のFIRE(早期リタイア)を目指してみたいと思いませんか?

でも、何にどうやって投資してFIREを目指せばよいのでしょうか?

高校中退投資家Toshiは約5年の投資歴ですが、これまでに様々な商品へ投資し、失敗を繰り返してきました。最近になってようやく、投資方針が固まってきたところです。

本記事では私が今の知識や経験を持ったまま20代に戻ったならば、どういう投資手法でFIRE(早期リタイア)を目指していくのか、その投資手法についてご紹介します。

FIRE達成のためのお勧め投資手法!

結論から述べると、米国ETFのVYM(バンガード・米国高配当株式ETF)を中心に投資します。

- VYM(バンガード・米国高配当株式ETF)の特徴

- 資産規模が大きい

- 高配当銘柄約410社へ広く分散

- 配当利回りは3%程度

- 増配、株価上昇の両方が狙える

VYMを購入することで、400銘柄以上の米国高配当株へ投資することができます。また、配当と値上り益の両方が狙えるバランスの取れた商品です。

このVYMをどのように投資していくのか、以下でご説明していきます。

FIREを目指すにはシンプルな投資方法でよい!

仮に大学を22歳で卒業し、23歳から社会人として働き始めたと仮定しましょう。そして、社会人になってすぐに投資を開始したとします。

その場合、シンプルに下記2つの方針での投資をお勧めします。

FIREを目指す投資手法

- 一般NISAを活用してVYMをひたすら購入

- 確定拠出年金で全世界株式を対象にする投資信託を購入

① 一般NISAでVYMを購入

NISAは「少額投資非課税制度」のことを言いますが、「一般NISA」を活用すれば年間120万円まで投資することが可能です。

そこで、VYMを月10万円ずつ定期買付します。月10万円を投資に回せない方も、できる限りに10万円に近い金額を投資に回すように努力しましょう。これをひたすら継続します。

もしも、給料が高い会社に勤めていたり、昇給によって投資資金を10万円以上確保できるようであれば、追加で特定口座でVYMを定期買付します。

NISAは税金面でメリットあり!

「一般NISA」を活用してVYMを購入する理由は下記2点です。

「買付手数料が発生しない」

「日本の税金を抑えることができる」

通常米国ETFを購入する場合は買付手数料が発生します。しかし、NISA口座を活用すれば、購入手数料を無料にすることができます。

また、VYMは四半期ごとに分配金を出しますが、そのつど税金が徴収されてしまいます。これもNISA口座なら日本の税金を0円にすることができます。

このように、NISA口座を活用するとお得に投資ができます。したがって、まずはNISA口座をフルで活用することを考えるべきです。

VYMでFIREを目指す理由

それではなぜ、VYMを投資対象にしてFIREを目指すのでしょうか?

高校中退投資家ToshiがVYMを投資対象に選定した理由です。

- 投資先が米国である

- ある程度の配当金を受け取れる

- 配当と株価上昇のバランスがよい

① 投資先が米国である

VYMの投資先は米国の高配当利回りの銘柄です。

米国は先進国でありながら人口が増加している数少ない国です。また、ご存知の通り世界経済の中心でもあります。

もちろん、近い将来中国に経済規模を抜かれる可能性が高いです。しかし、中国の独裁政治の状況を考えれば、やはり当分は米国が経済の中心であり続けるでしょう。

また、米国市場は個人投資家を保護する法整備が進んでいることもあり、安心して投資できる環境が整っています。

したがって、まだまだ米国を投資の中心に据えるべきだと考えます。

② ある程度の配当金を受け取れる

VYMは年4回分配金を出しますが、配当利回りは約3%です。この配当金が投資を継続するモチベーションになります。

FIREを目指すには、よほどの高給取りで無い限り、数十年は投資を継続する必要があります。長丁場ですから、モチベーションの維持は必須です。

私は投資を始めた当初、VYMよりも利回りの低いVTという商品へ投資していました。たしかに資産額は増えていくのですが、毎年受け取る配当金は全然増えず、モチベーションの維持に苦労しました。

VYMは3%程度の配当利回りがあり、しかも過去の傾向から毎年の増配が期待できます。

毎年増える配当金を指標にすることで、「投資のモチベーション」のキープが容易です。

③ 配当と株価上昇のバランスがよい

配当金だけを考えれば、VYMよりも高い利回りの米国高配当株ETF(HDVやSPYD)もあります。

しかし、VYMは株価の上昇も見込める商品であり、HDVやSPYDよりもトータルリターンがよいのです。

逆に米国全体の株式へ投資するVTIや米国の優良企業500社へ投資するVOOなどの商品は、リターンはVYMを凌ぐものの、配当利回りは低く、配当金の増加を実感することができません。

したがって、株価上昇と配当金の両方を期待できるVYMをからスタートするのがお勧めです。

FIREを目指す過程で、もっと配当金を増やすことに特化したいと考えるのなら、途中からHDVやSPYDをトッピングしていくのもありです。

逆に株価上昇のみでモチベーションの維持ができるのであれば、VTIやVOOへ投資対象を切り替えるのもありです。

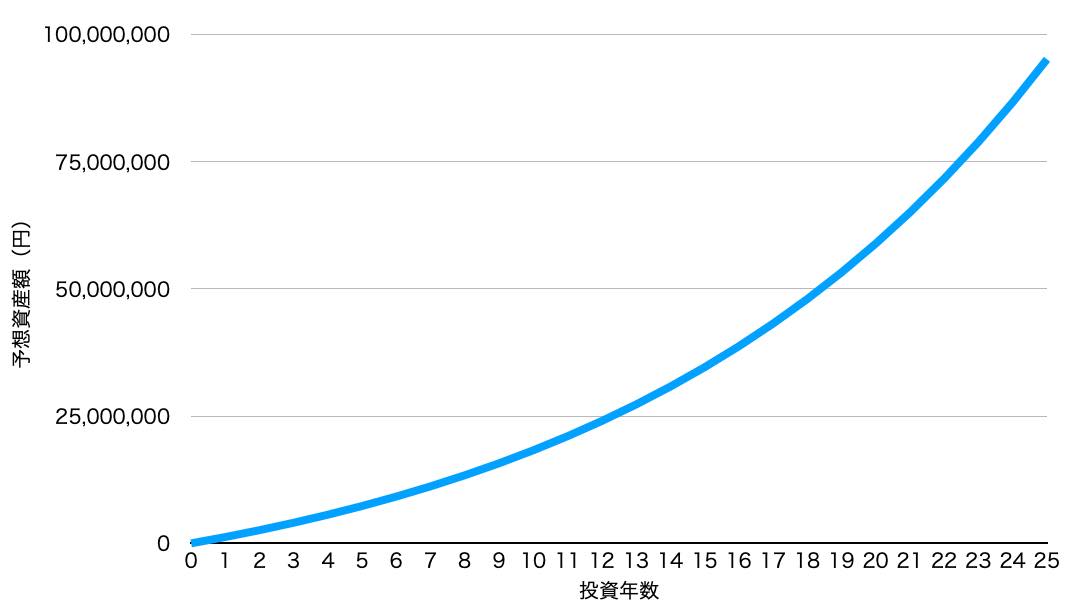

VYMへ投資した場合のシミュレーション結果!

それでは、VYMへどの程度投資を継続すればFIRE(早期リタイア)を達成できるのでしょうか?

VYMの設定来(2006年)からのトータルリターンは8%/年を超えています。このリターンが継続すると仮定して、月10万円をコツコツ投資していった場合を想定します。

17年後のちょうど40歳になると4,000万円を超える資産額へ到達します。

配当利回りを3%と仮定すれば、40歳時点での配当金は約130万円(税引前)受け取ることが可能です。

独身なら40歳でFIRE(早期リタイア)が見えてきます。45歳まで我慢できれば、資産額は7,000万円、配当金は215万円に達します。ここまでくれば「FIREを達成した」と胸を張って言えるでしょう。

② 確定拠出年金の運用

VYMをNISAで購入するのに加えて、確定拠出年金を活用して老後資金を準備することをお勧めします。

お勤めの会社に企業型確定拠出年金が導入されている方は企業型を、そうで無い方は個人型確定拠出年金(iDeCo)に加入します。

理由は、「早期リタイアすると厚生年金から外れて老後に受け取る年金が減ってしまうから」です。

また、4,000万円~5,000万円貯めて早期リタイアしたものの、なにかの事態で元本を残せずに老後に突入する可能性もあります。

リタイア生活中に何か失敗したときのための保険を確保しておこうということです。

投資額はたった1万円/月で構わない!

たった1万円/月の投資でも侮れません。なぜなら、下記条件で投資すれば老後資金を約1,200万円も貯めることができるからです。

シミュレーションの条件

- 株式100%の商品(全世界株式)へ投資

- リターンは5%/年

- 投資期間は23歳〜59歳までの36年間

株式100%の商品であれば、年5%のリターンは十分期待できます。また、全世界の株式へ投資する商品であれば、銘柄の変更なども不要です。基本的には放置しておくだけでよいのです。

もちろん、これはリタイア後も継続して1万円を投資し続けた結果です。しかし、FIREを目指す過程で質素倹約が身についているでしょうから、多くの方はFIRE後も少額の投資を継続することができるでしょう。

FIREが近づいたら仕上げをしよう!

VYMという商品は相当優れていますから、基本的に他の商品を購入する必要はないと考えます。

しかし、VYMへの投資額が数千万円に達したら、最後の仕上げとして下記2つへの投資も検討します。

- 金への投資

- 日本の高配当株

金への投資

下記記事でもご紹介しましたが、金はインフレ(物価上昇)や暴落に強いという特徴があります。

そこで、早期リタイア後の暴落時への備えとして一定割合を金で保有します。FIREが近づいてきたら、少しずつ金ETFなどを積み上げて行くのがよいでしょう。

日本の高配当株

VYMで受け取る配当金はドルですから、円高のときは受け取る日本円が少なくなってしまいます。そこで、日本の高配当株も一定割合保有して為替リスクへ備えます。

また、日本株の場合は配当控除を活用することで配当金の税金を低く抑えることも可能です。

簡単に言えば、日本人にとって日本株へ投資することは大きな税制優遇があるのです。

最初はVYMへの投資である程度土台を作って、途中から米国株一極集中のリスクを下げていく(FIREへの仕上げ作業)をしていくとよいでしょう。

まとめ

いかがでしたでしょうか。

私が現在の知識や経験を持ったまま20代に戻った場合の、FIRE(早期リタイア)を目指す投資手法についてまとめました。

20代で月10万円の投資は大変ですが、ここを何とか乗り越えれば40歳前後でのFIREが見えてきます。

投資対象としてご紹介したVYMは、配当も受け取れるし、株価上昇も期待できる優れたETFです。

私が昔に戻れるのであれば、VYMへの投資を中心にできるだけシンプルな投資スタイルにするでしょう。色々な商品を購入すると管理が大変になるからです。

FIREを目指している方は、この投資手法を1つの参考にしていただければ幸いです。

以上、ご参考になれば幸いです。