「月20万円の配当金生活」と聞くとどのように感じますか?

働かずともお金が入ってくる配当金での生活にあこがれている方も多いでしょう。

しかし、配当金生活の実現は自分には無理だと考えがちですし、リスクが高くて危険だと感じるものです。

そこで本記事では配当金生活が一体どのようなものかを説明するとともに、月20万円の配当金生活の実現に向けてどのように投資すべきか解説していきます。

配当金生活のメリットと目指す意義!

配当金生活って何?

そもそも配当金生活とは一体どのようなものなのでしょうか?

配当金生活は株からの配当金で生活費を賄うことを言います。

企業は利益の一部などを配当金という形で株主へ還元します。あなたが株式を保有すると、この配当金を受け取る権利が得られます。

したがって、たくさんの株式を保有することで生活費として十分な配当金を受け取ることを目指すのです。そうすれば、配当金だけで生活することができます。

配当金生活のメリット

それでは配当金生活を送るメリットとは一体何なのでしょうか?

以下では配当金生活のメリットの一部をご紹介していきます。

とにかく楽

配当金は最強の不労所得だと言われています。

なぜなら、株さえ保有していれば何もしなくてもお金が入ってくるからです。

もちろん企業の業績の悪化などで配当金を出さない、あるいは配当金が減らされるリスクはあります。そのため、時には銘柄の入れ替えなどが必要になるでしょう。

しかし、このような株の取引は今の時代インターネットで簡単にできます。配当金生活に突入すれば、1日にかける時間(労働時間)はほとんど必要ありません。

自分で取り崩す必要がない

そして配当金生活なら基本的に取り崩しの必要がないこともメリットの1つです。

投資を長期でするならインデックス投資という手法が一般的です。こちらは日経平均やニューヨークダウなどの株価指数に連動するような商品をコツコツと積立投資していく方法です。

例えば、「eMAXIS Slim米国株式(S&P500)」という人気商品があります。この商品は米国の優良企業500社を投資対象にしています。インデックス投資ではこういった商品を毎月数万円などの形でコツコツ投資していくのです。

一方で、このような商品は基本的に配当を出さないものが多く、リタイアしたあとは保有する金融商品を売却して現金化する必要があります。

一生懸命貯めた資産を売却することは心理的なハードルが上がります。特に日本人は保守的な方が多いので、売却に抵抗を示す方も多いでしょう。

この点、配当金生活なら会社が勝手に一部利益を配当金という形で出してくれます。そのため、資産の取り崩しについてあれこれ考える必要がないのです。

暴落でも減配しにくい

配当金は不況や暴落でも減配しにくいという特徴があります。

例えば、リーマンショックやコロナショックのような局面では株価は数十%単位で下落します。したがって、暴落時には資産がマイナス40%になってしまったなんて事態も十分にありえます。

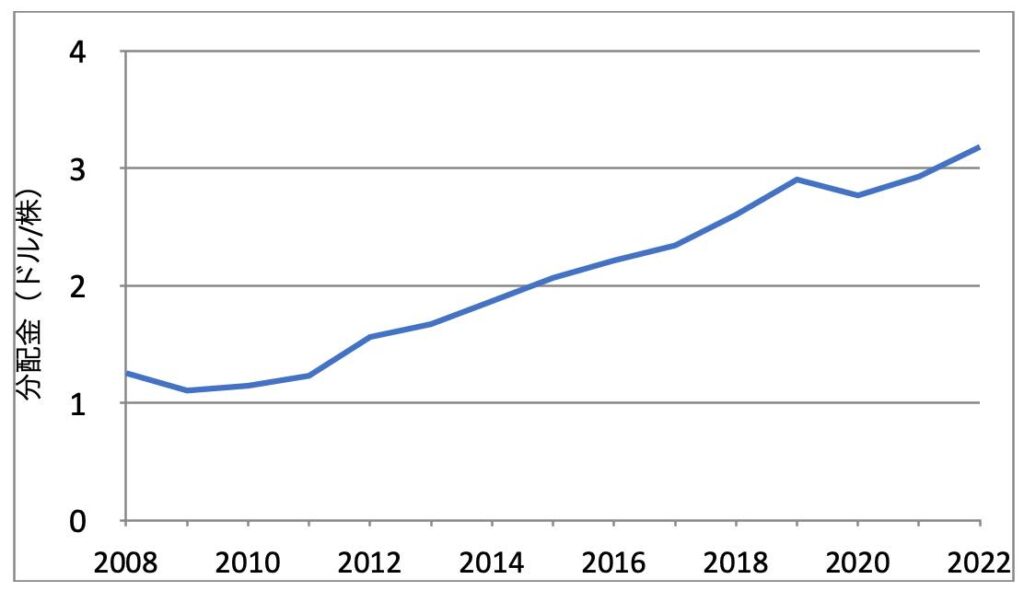

一方で、配当金の減配は限定的です。例えば、以下は米国の約4,000銘柄へ投資するVTI(バンガード・トータル・ストック・マーケットETF)という商品の配当金推移を示したものです。

リーマンショックやコロナショックで多少の減配はあったものの、株価と比べれば大きな変化ではありません。

リーマンショックやコロナショックで多少の減配はあったものの、株価と比べれば大きな変化ではありません。

このように、配当金なら暴落時でもある程度のキャッシュ・フローを維持できますので、落ち着いてリタイア生活を送ることができます。

配当はどんどん増えていく

投資する銘柄を間違えなければ、毎年のように配当を増やしていくことが可能です。

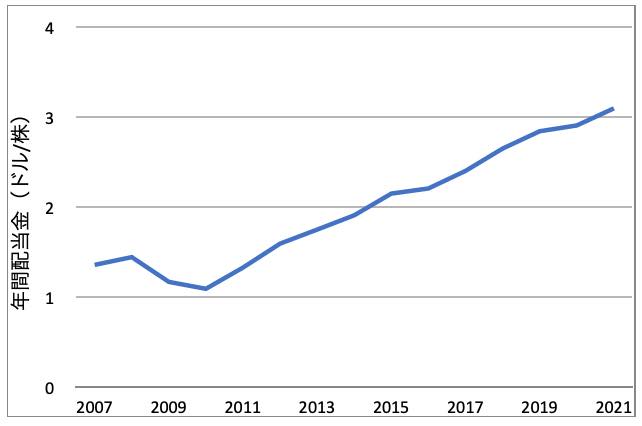

例えば、米国高配当株ETFであるVYM(バンガード・米国高配当株式ETF)は下図の通り10年以上連続で増配しています。

2007年から2021年の間に約6%/年で増配されています。これは12年後に現在の配当金が倍になることを意味します。

2007年から2021年の間に約6%/年で増配されています。これは12年後に現在の配当金が倍になることを意味します。

したがって、配当金生活に突入すると増配で配当が増えていくので、年々生活が楽になっていくのです。

どうやって配当金生活を目指すべきなのか?

それではどうやって配当金生活を目指すべきなのでしょうか?

それではどうやって配当金生活を目指すべきなのでしょうか?

一般的には配当をたくさん出す企業を選定して投資をします。つまり、「高配当株投資」をするのです。

例えば、100万円の株式を購入して、年間で3万円の配当金を受け取ることができたとします。この場合の配当利回りは3%です。

株価:100万円

配当金:3万円

配当利回り:3万円÷100万円=3%

日本株の配当利回りの平均はだいたい2%程度です。高配当株と言うと、それよりも高い4%程度の配当利回りの銘柄を指す場合が多いです。

配当金を受け取る際には約20%の税金を払う必要があります。しかし、3.75%程度の配当利回りがあれば、税金を加味しても手取り3%以上が狙えます。

銘柄選定が重要!

しかしながら、配当利回りが高ければ高いほどよいというわけではありません。

なぜなら、一時的に高い配当利回りになっている銘柄や、会社の利益以上の配当を出している銘柄もあるからです。

これでは長期に渡って安定的に配当を受け取れることができません。配当金生活が破綻してしまうでしょう。

したがって、高配当株投資では銘柄選びが重要なポイントになります。

初心者には高配当株ETFがおすすめ!

そこで特にこれから配当金生活を目指して投資する方におすすめなのが高配当株ETF(上場投資信託)への投資です。

高配当株ETFは何十~何百の高配当株へまとめて投資できる商品です。

複数の高配当株へ分散投資ができるので、少ない個別銘柄を保有するよりもリスクを抑えて運用することができます。

特に米国の高配当株を集めた米国高配当株ETFは毎年のように増配をしています。具体的にはVYM、HDV、SPYDのような銘柄です。

また、日本の高配当株ETFであれば日経高配当株50ETF(1489)という銘柄もあります。

こういった商品から投資をスタートして、個別株投資へステップアップしていくのがよいでしょう。

月20万円の配当金生活にはどれだけの資金が必要なのか?

では配当金生活をするならどれだけの投資資金が必要なのでしょうか?

では配当金生活をするならどれだけの投資資金が必要なのでしょうか?

4%近い高配当株を買い集め、税引き後(手取り)で3%の配当利回りを確保するとします。

この場合、必要な投資資金は8,000万円です。

8,000万円×3%=240万円(20万円/月)

これで税引き後で月20万円の生活費を得ることができます。

確かに「8,000万円も投資してるのに月たった20万円?」と思うかもしれません。

しかし、世の中にはそんなうまい話はありません。先にご説明した通り、利回りの高い銘柄を追求しすぎると配当を安定的にもらえない可能性があります。このレベルが限界なのです。

税制を味方につけよう

投資元本が8,000万円と聞くと途方もない金額に聞こえます。

そこで必須になるのが税に関する知識です。

配当金生活を目指す上では税優遇制度をしっかり活用する必要があります。これにより投資額を抑えることができます。

特に検討したいのが以下2点です。

- 新NISA(少額投資非課税制度)

- 確定申告(総合課税での申告)

新NISA

2024年から始まる新NISAでは1,200万円の成長投資枠があります。

この投資枠内であれば、高配当株や高配当株ETFの購入が可能です。

NISA口座で保有する株式には配当金にかかる税金が発生しません。仮に新NISAで4%の配当利回りの高配当株を購入すれば、48万円の配当金を受け取れます。

1,200万円×4%=48万円

残りを課税口座で税引き後3%の利回りで運用すると仮定すると、配当金生活を送るのに必要な資産は以下の通りです。

1,200万円×4%+6,400万円×3%=240万円

配当金生活に必要な資産:1,200万円+6,400万円=7,600万円

つまり、必要な投資資金を8,000万円から7,600万円へ400万円も落とすことができるのです。

総合課税で申告

もう1つ検討したいのが、配当所得を総合課税で申告することです。

配当金生活では会社を辞めるわけですから会社からの給料がなくなります。

仮に配当以外の所得が0円なら、確定申告をすることで基礎控除の48万円分(2023年時点)を配当所得に対して使うことができます。

これに先程のNISAから受け取る配当金を合わせれば、96万円までは無税で所得を作ることができます。

NISAからの配当金:48万円

基礎控除:48万円

課税される配当金:144万円

合計:240万円

残り144万円分の配当金は所得税の最低税率である5%の枠内(195万円)に収まります。

もとの配当金の所得税は約15%ですが、総合課税によりこれが5%の適用へと変わります。このように所得が少ないのであれば総合課税の申告の方が有利になるケースがあるのです。

日本株を保有していれば更なるメリットも!

また、配当金は基本的に会社が法人税を支払ったあとの利益から株主へ支払われるものです。

したがって、配当金を受け取った株主からも税を徴収すると二重課税になってしまいます。

そこで日本株限定ではあるものの、この二重課税分を還元する「配当控除」という仕組みがあります。

詳しい説明は割愛しますが、日本株を保有している人であれば、所得税などが還付されますので、さらに税率を抑えることができます。

日本株を保有するかどうかにもよりますが、こういったことを組み合わせれば必要な投資資金を6,500万円前後まで下げることができるでしょう。

注:なお、本説明では社会保険料は無視して説明しています。人によっては確定申告しない方が有利なケースもありますので、詳細は税理士等の専門家にご相談ください。

配当金生活のデメリットも理解しておくべき

今までは配当金生活の魅力やどうやって目指すべきなのかご紹介してきました。

今までは配当金生活の魅力やどうやって目指すべきなのかご紹介してきました。

しかし、配当金生活のデメリットについても理解しておく必要があります。

その1つが仮に配当金生活が失敗した場合にもとの待遇には戻れないという点です。

会社を一度やめてしまえば、働いていない期間は仕事の経験を積むことができません。当然ながら、退職した人をまた同じ待遇で雇用し直してくれる企業なんてありません。

加えて、多くの会社では退職金は長く勤務したほうが有利な設計になっています。

つまり、よほど能力の高い人間でなければ、また仕事をしたいと思ってもよい条件で復帰することはできないのです。

まとめ

本記事では月20万円の配当金生活のメリットや目指し方についてまとめました。

正直に言って、配当月20万円の達成は簡単なことではありません。配当金生活の投資資金としては最低6,000万円は必要でしょう。

しかしながら、決して実現できないことはありません。コツコツと投資を継続することで配当金を地道に増やしていけばよいのです。

もちろん配当金生活にはデメリットはあります。しかし、そのデメリット以上に目指す価値があるのが配当金生活です。

以上、ご参考になれば幸いです。