毎月分配金の受け取りも可能!高配当なREITへの投資を検討しよう!

「もっとたくさん配当金を受け取りたい!」とお考えではないでしょうか。

そんな方にお勧めなのが、高い配当利回りが期待できるREIT(不動産投資信託)です。REITをご自身の投資対象に加えることで、受け取る配当金を増やすことができる可能性があります。

本記事では、REITへの投資を検討するなら第一候補になる「REIT市場全体」へ投資する商品についてご紹介していきます。

高い配当利回りが期待できるREIT(不動産投資信託)!

REIT(不動産投資信託)は、投資信託の不動産版の商品です。

投資家から集めた資金を不動産へ投資し、そこから得られた賃料などを投資家に分配する仕組みで成り立っています。

世界全体のREIT市場で考えると、米国が圧倒的な地位を築いています。しかし、実は世界で2番目に大きなREIT市場は日本です。したがって、日本のREIT市場への投資は十分検討するに値します。

高い配当利回り

REITの最大の特徴はなんと言ってもその高い配当利回りです。なぜ高い配当利回りになるのか、その理由は下記ルールがあるからです。

「利益の90%超を投資家に分配した場合、法人税が免除される。」

このルールのおかげで、税金が引かれる前の利益、しかも収益の大半を分配金として株主は受け取ることができます。

このように、REITは高い分配金が期待できる商品です。とにかく配当金を増やしたいとお考えの方には持ってこいの商品です。

REITの投資対象は様々

一口に不動産と言っても、投資対象はたくさんあります。

例えば、オフィスビル、ホテル、商業施設などです。オフィスビルのみに投資する商品もあれば、オフィスビル、ホテル、商業施設全てに投資する商品もあります。どの分野に投資すべきかしっかり検討しなければいけません。

では投資初心者は何に投資すればよいでしょうか?

まずは特定の分野の商品ではなく、REIT市場全体へ投資する商品がよいでしょう。

代表的なREITの商品について

では、代表的なREITの商品について確認していきます。

ここでは「東証REIT指数」へ連動するように設計された商品についてご紹介します。

東証REIT指数:東京証券取引所に上場しているREITの全銘柄の時価総額加重平均して算出

つまり、「東証REIT指数」へ投資する商品ということは、REIT市場全体へ投資することを意味します。

2021年5月時点で、「東証REIT指数」に投資する上場投資信託(ETF)は10銘柄あります。その中で、信託報酬が安く長期保有に適した商品(信託報酬0.2%/年以下)のものはたった4つに絞られます。

- NEXT FUNDS 東証REIT指数連動型上場投信(1343)

- iシェアーズ・コア Jリート ETF(1476)

- ダイワ上場投信-東証REIT指数(1488)

- One ETF 東証REIT指数(2556)

注:カッコ内は証券コード

下表に4つの商品の基本情報をまとめました。以下では、個別の商品の特徴についてご説明していきます。

| 1343 | 1476 | 1488 | 2556 | |

|---|---|---|---|---|

| 設定年度 | 2008年 | 2015年 | 2016年 | 2019年 |

| 信託報酬(税抜) | 0.155% | 0.16% | 0.155% | 0.155% |

| 純資産額 | 4,091億円 | 3,261億円 | 1,612億円 | 676億円 |

| 売買単位 | 10口 | 1口 | 10口 | 10口 |

| 最低投資額 | 21,690円 | 2,075円 | 20,870円 | 20,650円 |

| 配当利回り | 3.37% | 3.47% | 3.45% | 2.88% |

注:最低投資額は2021年5月14日時点の株価を基に算出。また、配当利回りは2021年5月14日の株価と2020年の年間分配金を基に算出。

4つの商品の特徴を解説!

NEXT FUNDS 東証REIT指数連動型上場投信(1343)

「NEXT FUNDS 東証REIT指数連動型上場投信」は2008年に上場しており、4つの中で最も運用歴の長い商品です。

また、運用期間が長いこともあり、総資産額が最も大きいことも特徴です。

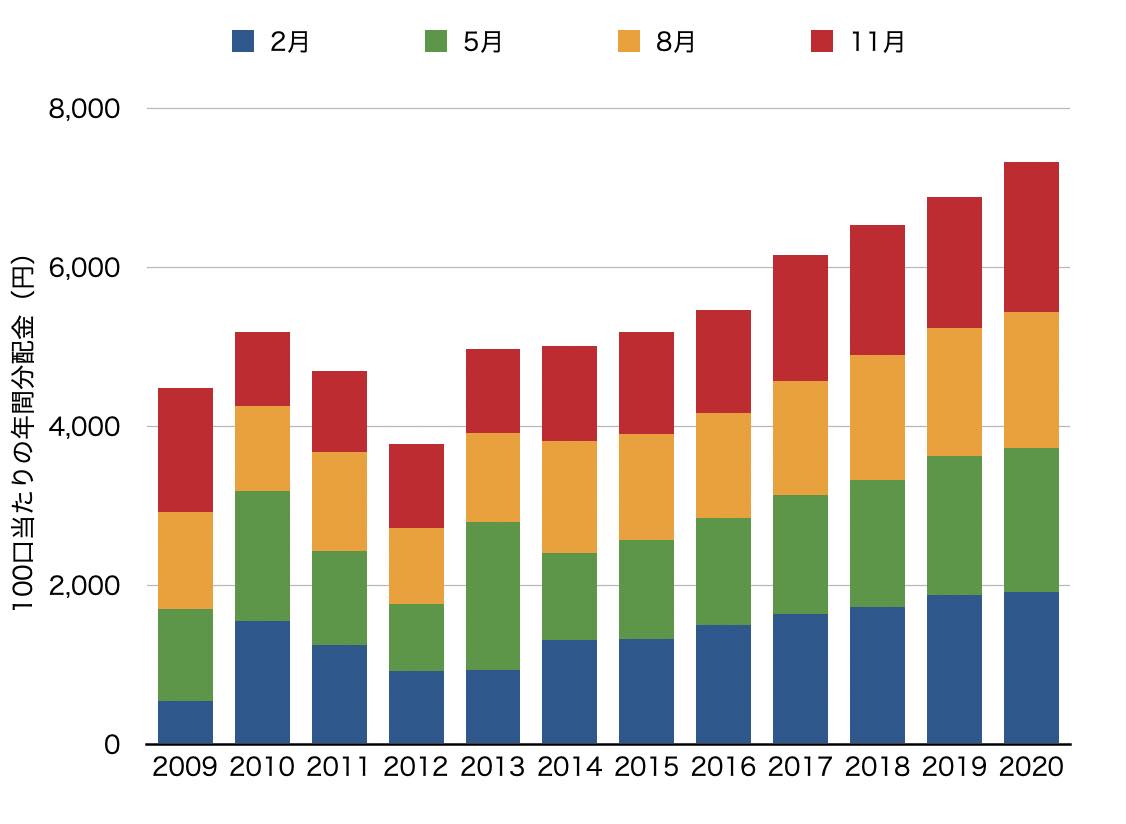

決算月は2月、5月、8月、11月です。実際に配当金を受け取れるのは決算より約40日後です。したがって、3月、6月、9月、12月に配当金を受け取ることができます。

下図の通り、近年分配金は増加傾向にあります。各月での配当金のばらつきも少なく、安定的に分配金を受け取ることができます。

株価はすでにコロナ前の水準まで回復しました。長期保有して3%程度の配当をもらい続けるという戦略もありでしょう。

株価はすでにコロナ前の水準まで回復しました。長期保有して3%程度の配当をもらい続けるという戦略もありでしょう。

出典:Yahoo finance

出典:Yahoo finance

iシェアーズ・コア Jリート ETF(1476)

「iシェアーズ・コア Jリート ETF」は世界の3大資産運用会社であるブラックロックの商品です。2015年に運用を開始した商品です。

この商品の最大の特徴は1口から購入できることです。他の商品は10口からの購入なので、最低投資金額は2万円程度です。しかし、この商品はたった2,000円程度から購入が可能です。

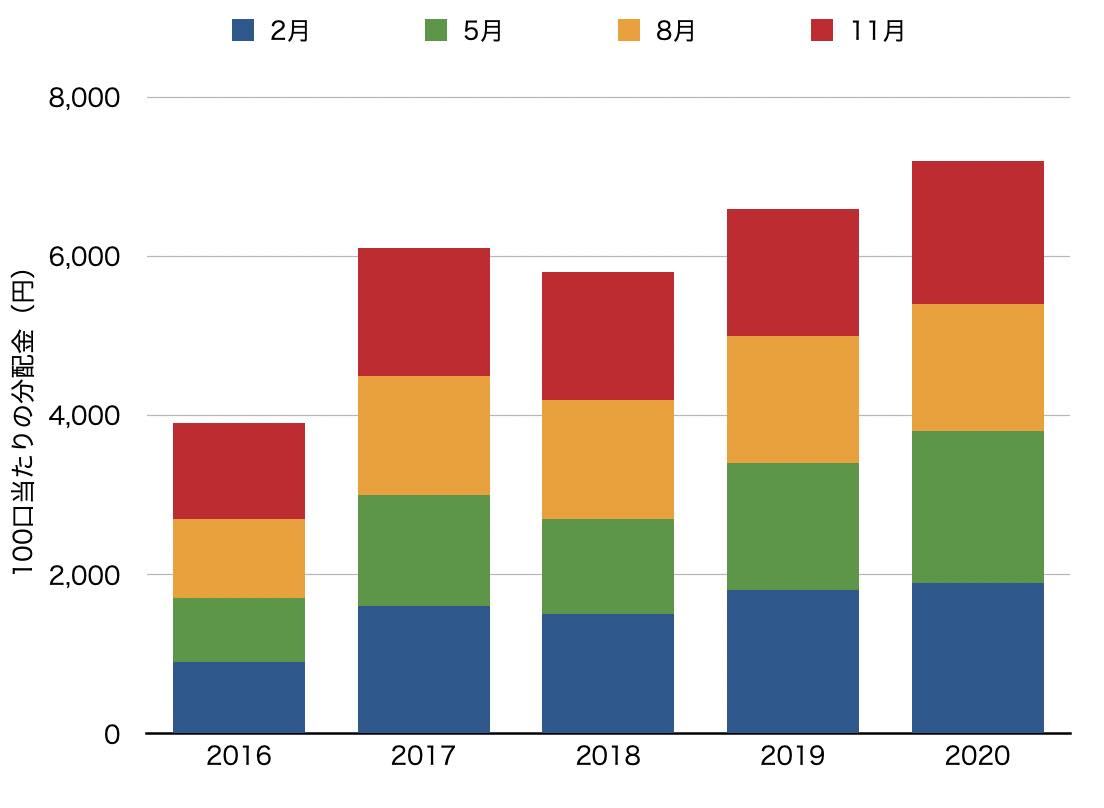

こちらの商品も各月の分配金に大きな違いはありません。「NEXT FUNDS 東証REIT指数連動型上場投信」は2013年以降はずっと増配でしたが、こちらは2018年に減配しています。

設定以来の株価推移を下表に示します。2020年のコロナショックで大きく暴落したものの、2021年に入りだいぶ回復してきました。

設定以来の株価推移を下表に示します。2020年のコロナショックで大きく暴落したものの、2021年に入りだいぶ回復してきました。

出典:Yahoo finance

出典:Yahoo finance

ダイワ上場投信-東証REIT指数(1488)

「ダイワ上場投信-東証REIT指数」は2016年に運用を開始した商品です。

純資産額は約1,600億円程度で、「iシェアーズ・コア Jリート ETF」の約半分しかありません。

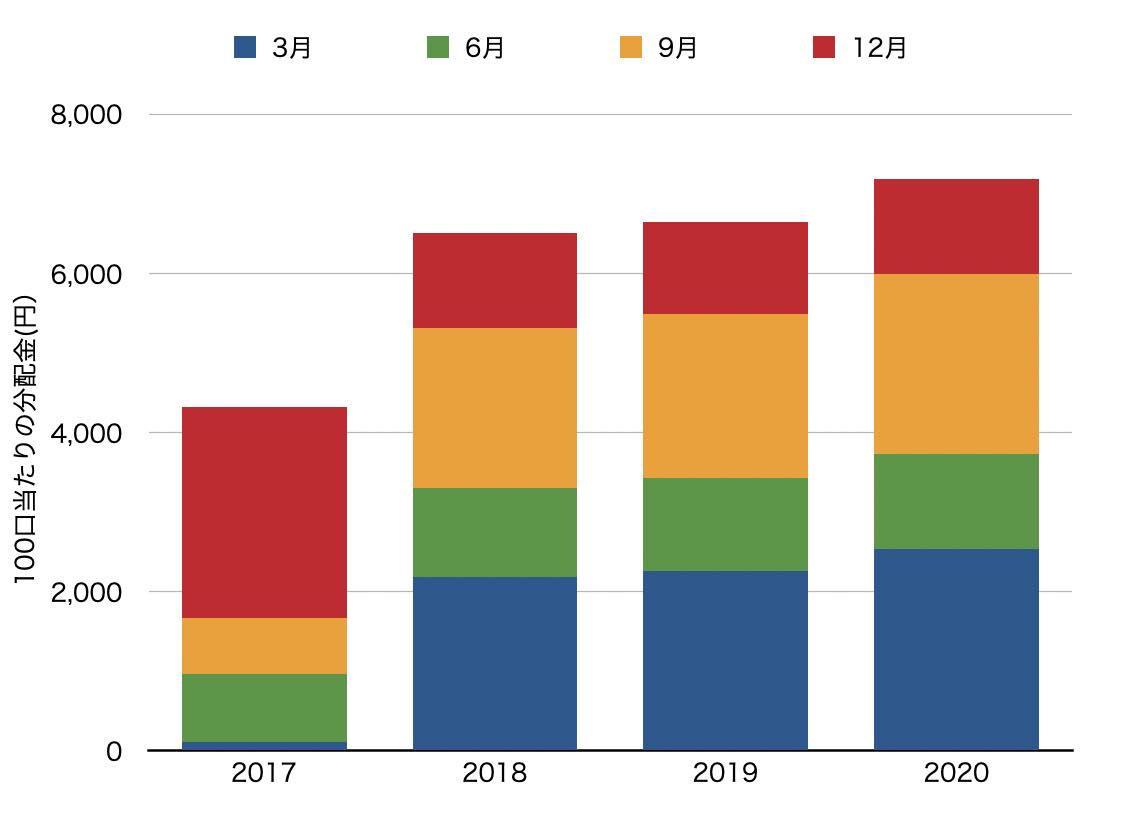

決算月は今までご紹介した2つとは異なり、3月、6月、9月、12月です。実際に配当金を受け取れるのは1月、4月、7月、10月です。

配当金の推移を下図に示します。この商品の特徴は3月と9月の分配金が、6月と12月に比べて高めなことです。

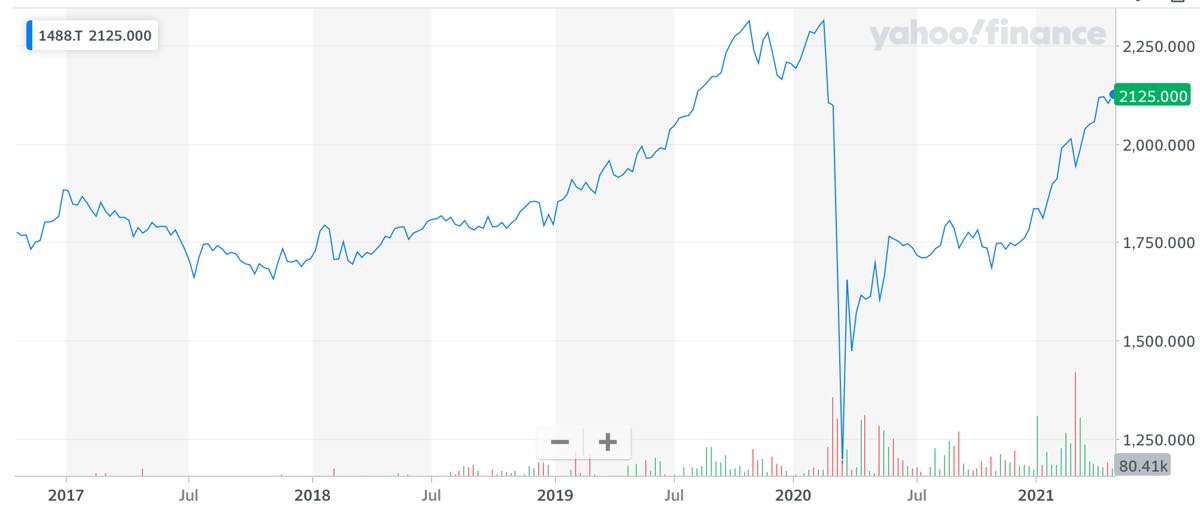

上記2つの商品と同様に、2021年に入ってようやく暴落前の株価水準まで戻ってきました。

上記2つの商品と同様に、2021年に入ってようやく暴落前の株価水準まで戻ってきました。

出典:Yahoo finance

出典:Yahoo finance

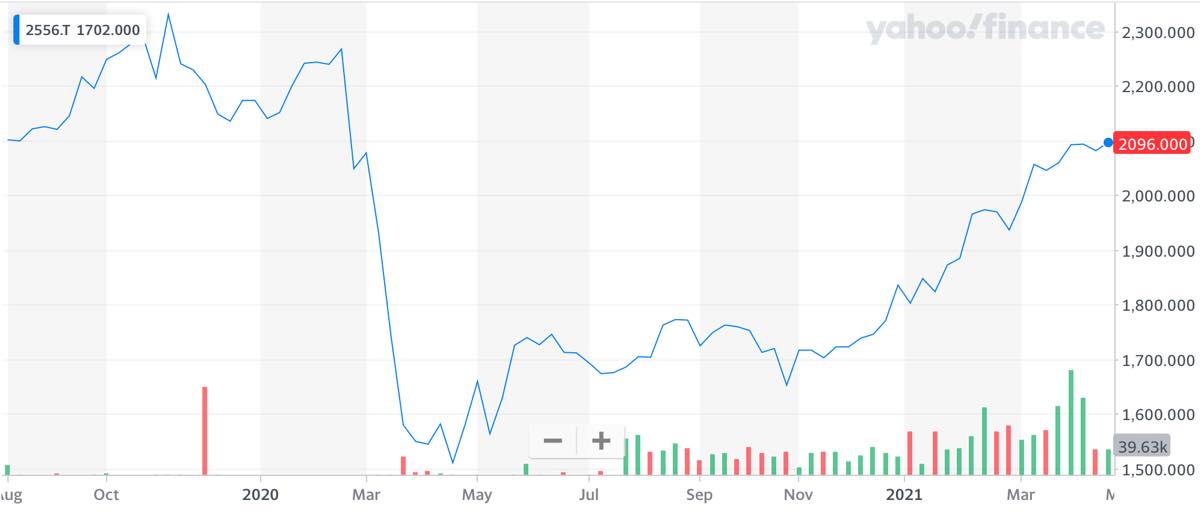

One ETF 東証REIT指数(2556)

「One ETF 東証REIT指数」は2019年に運用を開始した商品で、4つの中で最も新しい商品です。

そのため、純資産総額は他の商品と比較してかなり少なく、約680億円しかありません。

決算月は今までご紹介した商品とは違い、1月、4月、7月、10月です。実際に配当金を受け取れるのは2月、5月、8月、11月です。

設定期間から間もないため、分配金を1年間もらった年は2020年しかなく、分配金の傾向は分かりません。

100口当たりの分配金(2020年):5,950円

株価推移は他の3つの商品とほぼ同じです。

出典:Yahoo finance

出典:Yahoo finance

どのREIT銘柄がお勧めか?

4つの商品は投資対象が全て「東証REIT指数」で一緒ですから、株価推移に大きな違いはありません。そうなると商品の選定において重要なのは下記2つです。

- 経費率

- 純資産額

経費率に関しては4商品ほぼ同じです。どの商品も0.2%/年を下回っており、十分安い水準です。

純資産額があまりにも少ないと、商品の運用が停止される可能性があります。また、活発に売買されていなければ、売りたいときに適正な価格で売ることができません。

したがって、長期で保有するならお金が集まっている銘柄の方がよいでしょう。

これらの点を考えれば、実績のある「NEXT FUNDS 東証REIT指数連動型上場投信」が最もお勧めです。

毎月分配を実現することも可能

一方で、複数の商品を保有することで、毎月分配金を受け取ることも可能です。

「NEXT FUNDS 東証REIT指数連動型上場投信」と「iシェアーズ・コア Jリート ETF」は配当金の入金が3月、6月、9月、12月です。

一方で、「ダイワ上場投信-東証REIT指数」は1月、4月、7月、10月、「One ETF 東証REIT指数」は2月、5月、8月、11月です。

例えば、下記3つの商品を全て保有すれば、毎月何かしらの分配金を受け取ることができるのです。

- NEXT FUNDS 東証REIT指数連動型上場投信(1343)

- ダイワ上場投信-東証REIT指数(1488)

- One ETF 東証REIT指数(2556)

米国ETFへ投資されている方は、3月、6月、9月、12月に配当金が集中していると思います。

この場合、「ダイワ上場投信-東証REIT指数」や「One ETF 東証REIT指数」を保有して各月の分配金を分散化させることも可能です。

確かに配当金を毎月もらうことを想定して商品を選定するのは正しい商品選択ではありません。

ただし、配当金は投資を継続するモチベーションになります。投資が継続できるように、毎月分配金を受け取れる状態を作るのも1つの手でしょう。

まとめ

いかがでしたでしょうか。

本記事では高い配当利回りが期待できるREITの商品についてご紹介しました。

今回ご紹介した商品は、配当利回りも高く、REIT市場全体へ投資するETFですから、REITへまだ投資したことがない方にお勧めです。

ご自身の投資対象にREITを組み込むことで、配当利回りを高めることができます。また、複数の商品を組み合わせれば、分配金を毎月受け取ることも可能です。

REITはメインで投資する商品ではありませんが、一定割合を投資対象に組み込んでみてはいかがでしょうか。

以上、ご参考になれば幸いです。